资料来源:整车出厂合格证数;分析制图:电动汽车观察家

如大家预料地,动力电池装机量在10月份同比仍然严重下滑。观察者很难找出利好来安慰大家。但其实我们也不想灌鸡汤,事业都是实干出来的,寻找所谓的“正能量”,其实没什么意义。

我们还是发现一些有意思的动态,比如,宁德时代811电池在年初登场之后,爬坡很慢,但最近几个月已经稳定供货,蔚来、威马、广汽等已经先尝811滋味;另外,老牌动力电池企业力神,振奋了一番,进入到了月度装机量第三名。

请看详细分析。

一、综述:10月装机量同比连续三月同比下滑

10月份,动力电池装机量呈现复苏状态,但仍然低于同期水平。

10月份车用动力电池装机量为4.07GWh,同比下滑33.61%,环比增长3.04%;1-9月,动力电池累计装机46.18GWh,同比累计增长29.41%,增长幅度收窄。

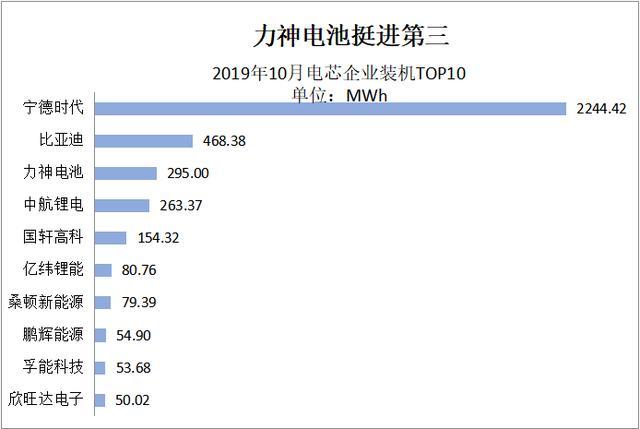

二、企业分析:“一超”格局不变,力神冲到第三

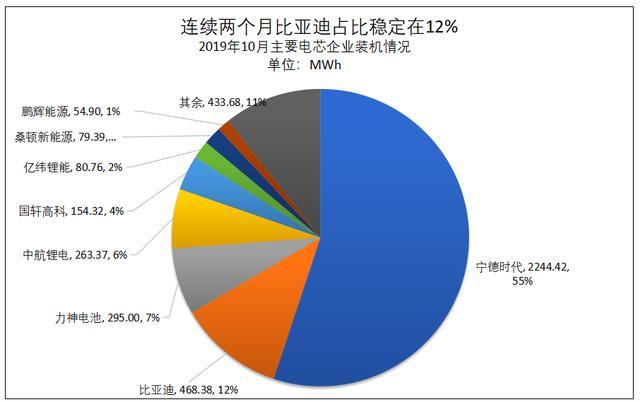

宁德时代仍然是鹤立鸡群的存在。10月份,宁德时代装机虽然同环比下滑,但其市场份额为55%。

比亚迪的市场份额为12%,与9月份市场份额持平。近几个月,宁德时代的装机量大约是比亚迪的4.8倍,整体占比相对稳定。

新鲜事是老牌动力电池企业力神冲到第三。

资料来源:整车出厂合格证数;分析制图:电动汽车观察家 注:宁德时代数据包含上汽时代

1、10月宁德时代装机环比仍下降

10月份,宁德时代装机2.24GWh,同比下降9.8%,环比下降0.5%。

1-10月,宁德时代装机量为23.80GWh,累计同比增长66.9%。

宁德时代之前配套的销量较好的车型,近期销售都有所下滑,导致配套量骤减;好在新的企业和车型的配套及时跟进,导致其整体下降幅度不大。分企业来看,宁德时代对北汽新能源、东风乘用车和商用车、奇瑞新能源,以及吉利几何A、帝豪EV及帝豪GSE等车型的配套量都有所下降。

当然,10月份,宁德时代也有几个车型配套量增长较为明显。例如,对广汽传祺AION.S、上汽集团的荣威Ei5,以及一汽大众的e-BORA、e-GOLF和Q2L配套量都相对较大;此外,对长城欧拉R1的配套量环比也有所增长。

资料来源:整车出厂合格证数;分析制图:电动汽车观察家 注:宁德时代数据包含上汽时代

10月份,比亚迪装机量为468.38MWh,同比降64.5%,但环比下降0.2%。1-10月份,比亚迪装机量为9.20GWh,同比累计增长12%。

从近几个月数据看,比亚迪装机量已经与宁德时代拉开大幅差距。以今年的市场表现来看,比亚迪很难缩小这一差距。如果明年市场能够转好,或许比亚迪装机情况会有所好转。

2、第二梯队市场排名持续波动

第二梯队电池企业,配套乘用车企业较多的,整体排名相对靠前;仅依靠商用车的企业排名起伏较为明显。

由于10月份商用车的产量大幅增长,主要装载商用车的电池企业装机量有所起色。但是整个新能源汽车市场放缓,不少电池企业的装机情况都在下降,积极开拓用户的企业装机情况相对较好。

10月份,力神发力,进入第三名。10月力神表现十分突出,开始配套东风的两款新车,分别为EV power和EV350,并且对广汽本田和东风本田的配套开始放量。

具体来看,力神对东风本田的沁威(X-NV)由9月份的0.8MWh提升至111.92MWh;对广汽本田的理念VE-1的配套量,由9月份的9.06MWh提升到67.11MWh。此外,自10月份起,力神开始配套一汽解放青岛汽车有限公司。

通过数据可以发现,力神进入下半年后,装机表现并不突出,这主要由于对江淮的依赖度较高,随着江淮销量下滑,整体的配套有所下滑。这两月随着配套企业数量的增加,且对宝骏E100的配套量走高,力神的配套量增长明显。

一汽奔腾B30EV400的放量,拉动了桑顿和孚能装机量上涨。

10月份,桑顿配套量也增长较快,环比增长达到209%,主要是由于对一汽奔腾B30EV400配套的放量导致。

10月,欣旺达下滑,主要是由于对帝豪GSE配套量环比大幅下滑导致。

近期,孚能对北汽及长城欧拉的供应在减少。10月份,孚能开始供货一汽奔腾B30EV400。

10月份卡耐的增长,主要是由于其对江铃新能源的易至EV3的配套量增长较快导致。不过,其对宝骏E100的配套量有所下降。

10月份,锂动电源装机量环比大增65%,主要是由于对东风E11Kh和E17的配套量大幅增长所致。

10月,捷威动力装机量下降,主要是由于对奇瑞及哪吒01的装机下滑导致。10月份起,捷威动力开始配套中恒天智骏的GC1和GC2。

10月份,国轩高科对昌河、深圳开沃等的供应量有所增加,eQ1装车数量有所减少,但对江淮、安凯的装车也在减少,导致装机量大幅下降,导致装机量环比下滑。

10月份,宇量电池电池环比增长幅度最高,达到303%,主要是由于商用车环比增长较大导致。宇量电池仅配套两家商用车企业,分别为宜春客车厂和南京金龙客车,尤其以南京金龙客车为主。

10月TOP20企业装机情况(单位MWh)

资料来源:《电动汽车观察家》根据整车出厂合格证数统计 注:宁德时代数据包含上汽时代

1-10月,累计装机量超过5GWh的企业达到5家:宁德时代以累计装机23.80GWh,排名第1,累计占比达51%;比亚迪以9.20GWh,排名第2,累计占比达20%;国轩高科以2.43GWh,排名第3,累计占比达5.2%。

截至10月份,宁德时代市场份额与9月份基本持平,装机量累计占比达51%;比亚迪占比却进一步下滑至20%,不足宁德时代占比的一半。

市场累计占比达2%的企业有3家,分别为力神电池、中航锂电、亿纬锂能。仅有6家企业占比达到1%以上,分别为孚能、卡耐、鹏辉、比克、欣旺达和多氟多。

1-10月TOP20企业累计装机情况(MWh)

资料来源:《电动汽车观察家》根据整车出厂合格证数统计 注:宁德时代数据包含上汽时代

三、材料体系:磷酸铁锂占比环比有所增长

10月份磷酸铁锂电池的市场占比为26%,9月份这一数据为24%。

10月份磷酸铁锂电池装机量1.06GWh,同比下降44%,环比增长12%,主要是专用车装机量有所恢复导致。三元材料装机量为3GWh,同比下降28%,环比增长1%,这主要是乘用车市场有所恢复。

10月份,锰酸锂装机量为10.07MWh,同比下滑81%,环比下降70%。

磷酸铁锂、钛酸锂、锰酸锂电池多在商用车领域使用,因此上述材料大幅波动一般与商用车的产量有关。

资料来源:整车出厂合格证数;分析制图:电动汽车观察家

商用车装车数量环比增长最大,由9月份的2891辆增长到10月份的1.11万辆,环比增长达284.2%。乘用车装车数量增幅相对较小,仅由9月份的6.9万辆,增长到10月份的7.18万辆,环比仅增长3.4。

分车型来看,三元纯电动乘用车依然是市场占比最高的车型。10月份,上述车型装机2.76GWh,环比下降2%,市场占比67.7%。搭载磷酸铁锂电池的纯电动客车装机605.86MWh,环比下降13%,市场占比为14.9%。

10月份,环比增长最大的是搭载磷酸铁锂的纯电动专用车,装机量为389.57MWh,环比增长147%,市长占比为9.6%。

10月份,三元插混乘用车装机147.44MWh,环比仅上涨10%,市场占仅为3.6%。

10月份,搭载三元电池的纯电动专用车环比也有大幅增长,达126%,市场占比仅为1.5%。

由于锰酸锂电池装机基数较小,因此仍属于小众产品。

按主要车型统计不同电池材料装机情况(单位:MWh)

资料来源:《电动汽车观察家》根据整车出厂合格证数统计

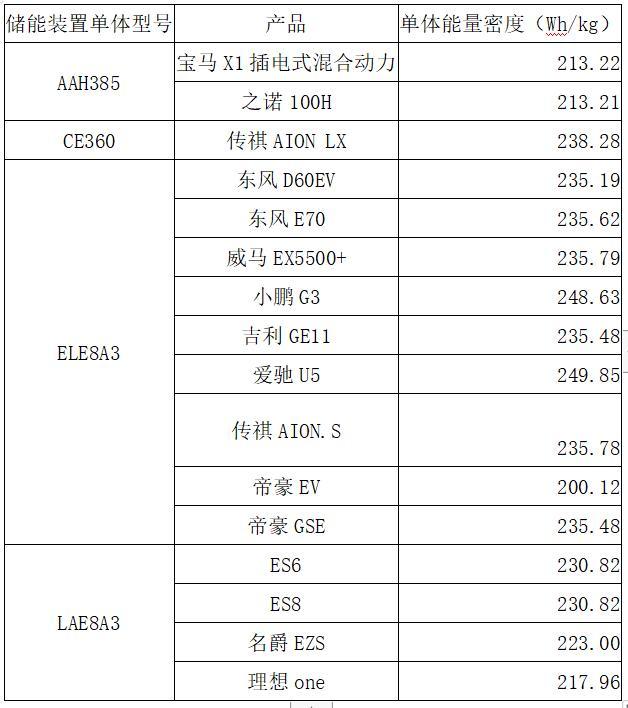

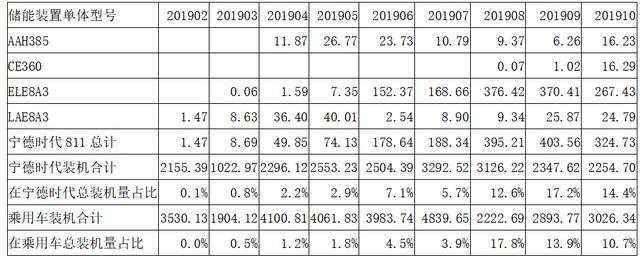

四、能量密度:宁德时代811近几月稳定装机,德朗能电池能量密度表现突出

《电动汽车观察家》对宁德时代已经使用NCM811量产的产品进行统计。10月份,宁德时代811电池装机量占乘用车总装机量10.7%,已经连续几个月放量供货。

10月份装车动力电池能量密度做了分析,并作出了动力电池电芯能量密度排行。软包电池上榜数量最多,且能量密度最高。德朗能电池单体能量密度最高,达到257.39Wh/kg(1C充放测算,本文提及的其他电芯能量密度同样以此标准)。

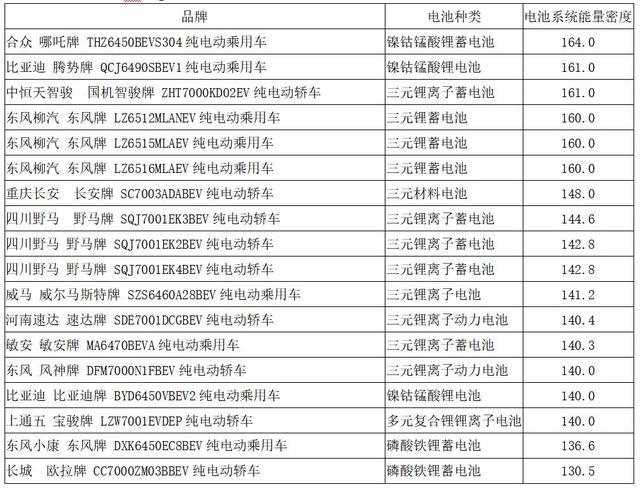

《电动汽车观察家》根据《新能源汽车推广应用推荐车型目录(2019年第10批)》整理了乘用车系统能量密度,哪吒牌 THZ6450BEVS304纯电动乘用车系统能量密度达164Wh/kg。相比9月份,最高系统能量密度进一步降低。

1、811电池占宁德时代装机量14.4%

《电动汽车观察家》统计了宁德时代811装机情况。根据统计,目前宁德时代811电池装载的车型有宝马X1插电式混合动力、之诺100H、传祺AION LX、传祺AION.S、东风的D60EV和E70、小鹏G3、几何A等车型。

宁德时代811电池对应的量产产品情况

资料来源:《电动汽车观察家》根据整车出厂合格证数计算整理

统计数据发现,宁德时代的811电池装机是从今年2月份开始,然后装机量逐步提升。8月份,811电池在乘用车总装机量占比中高达17.8%,这是由于当月传祺AION.S装机量高达291.70MWh。10月份,811电池装机量回落至10.7%。不过,这几个月811已经呈现出稳定放量态势。

整体来看,811上市时间要比预期的晚,有的车企抱怨因为811晚到,他们的长里程版车型上市销售也受到影响。

1-10月宁德时代811电池装机情况(单位:MWh)

资料来源:《电动汽车观察家》根据整车出厂合格证数计算整理

2、德朗能电池单体系统能量密度最高,达257.39Wh/kg

TOP20是9款软包,5款圆柱电池、6款方形电池。整体来看,能量密度排名从高到低是圆柱、软包和方形,排名前10中,3款方形电池,有4款是软包电池,3款圆柱电池。

10月国内生产的新能源汽车动力电池单体能量密度TOP20

资料来源:《电动汽车观察家》根据整车出厂合格证数计算整理

3、哪吒牌 THZ6450BEVS304纯电动乘用车系统能量密度达164Wh/kg

根据2019年补贴政策,纯电动乘用车动力电池系统的质量能量密度不低于125Wh/kg,125(含)-140Wh/kg的车型按0.8倍补贴,140(含)-160Wh/kg的车型按0.9倍补贴,160Wh/kg及以上的车型按1倍补贴。

根据《新能源汽车推广应用推荐车型目录(2019年第9批)》,仅从系统能量密度来看,超过160Wh/kg的车型有6款,分别为合众哪吒、比亚迪腾势、国机智骏、东风柳汽等品牌,能够获得1倍补贴。

其中有,10款车在140(含)-160Wh/kg可以获得0.9倍补贴;2款车系统能量密度在125Wh/kg-140Wh/kg之间,可以获得0.8倍补贴。

新能源汽车推广应用推荐车型目录(2019年第10批)纯电动乘用车系统能量密度排行榜(单位:Wh/kg)

资料来源:根据新能源汽车推广应用推荐车型目录(2019年第10批)整理

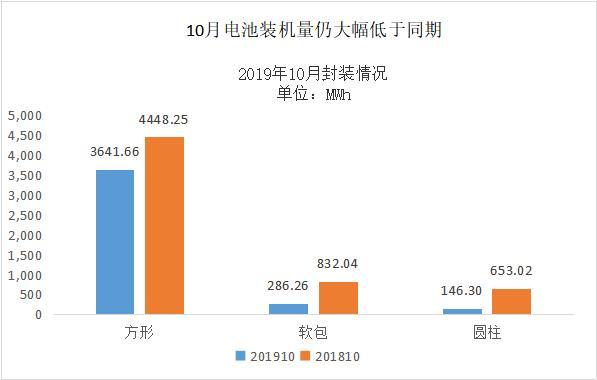

五、电池封装:软包环比大跌15.5%,方形、圆柱电池环比微增

10月份,软包电池环比大幅下跌15.5%。《电动汽车观察家》根据整车出厂合格证数统计发现,2019年10月份方形电池装机3.64GWh,环比增长4.9%,同比下降18%。

10月份,软包电池装机286.26MWh,环比降15.5%,同比下滑66%;圆柱电池装机146.30MWh,环比增1.4%,同比大幅下滑78%。

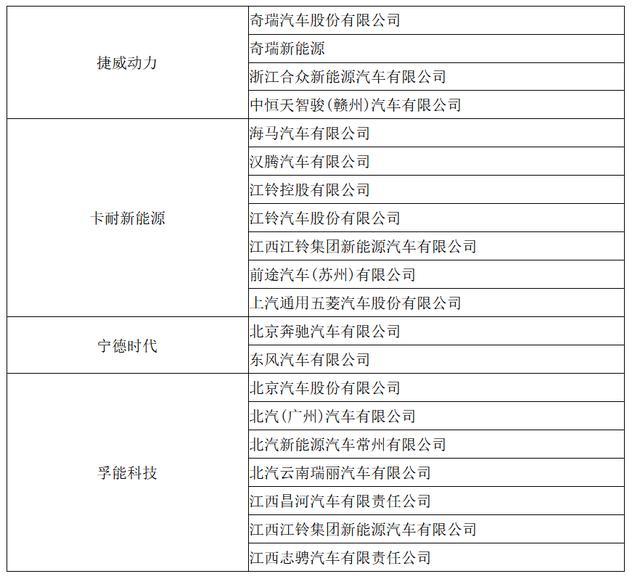

部分软包电池典型企业及配套情况

资料来源:《电动汽车观察家》根据整车出厂合格证数计算整理

资料来源:《电动汽车观察家》根据整车出厂合格证数计算整理

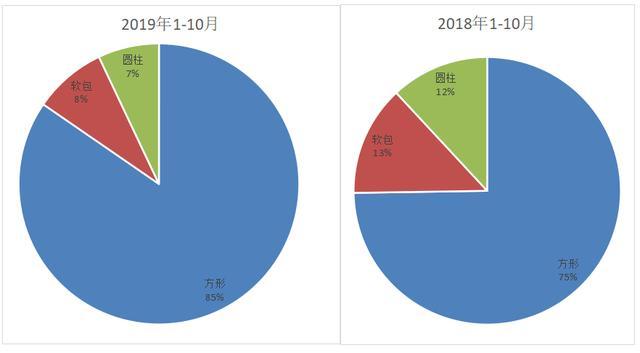

不过,从今年累计市占率来看,方形电池还在不断挤压圆柱和软包电池的市场份额。2019年前10月,方形电池占比达到85%,圆柱和软包电池市占率分别为7%和8%。去年同期,方形电池占比仅为75%,圆柱和软包占比分别为12%和13%。

资料来源:《电动汽车观察家》根据整车出厂合格证数计算整理

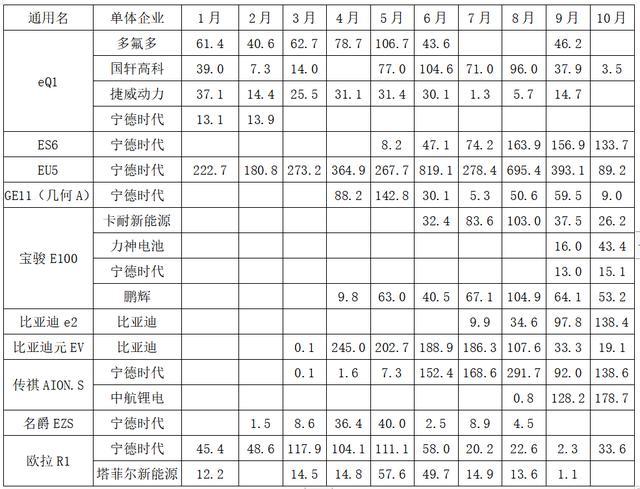

六、10月份畅销车配套情况

《电动汽车观察家》整理了中汽协公布的10月份排名前10 的畅销纯电动车型电池配套情况。

其中奇瑞eQ1的电池配套企业最多,达到4个,分别为多氟多、国轩高科、捷威动力和宁德时代。但10月份仅有国轩高科有少量装机。

宝骏E100的配套企业有卡耐、力神、宁德时代和鹏辉能源4家。10月份,力神配套量最大,达到42.4MWh。

传祺AION.S主要由宁德时代和中航锂电配套,其中中航锂电自8月份开始配套,增长迅速,取代宁德时代成为主要配套电池企业,10月份已达到178.7MWh。

长城的欧拉R1主要由宁德时代和塔菲尔配套,其中10月份,仅宁德时代装机33.6MWh。

10月纯电动畅销车型配套情况(单位:MWh)

资料来源:《电动汽车观察家》根据整车出厂合格证数计算整理

七、外资企业配套情况

整体来看,近几个月外资企业的配套量有所减小,主要是由于近期新能源汽车市场放缓导致。其中三洋的配套量最高,配套量达148.9MWh,主要配套广汽丰田和一汽丰田。LG配套东风雷诺和一汽大众,其中一汽大众配套量最高,合计达6.3MWh。三星主要配套重庆金康,仅4月份有0.1MWh的配套量。

2019年1-10月外资企业配套情况(单位:MWh)

资料来源:《电动汽车观察家》根据整车出厂合格证数计算整理

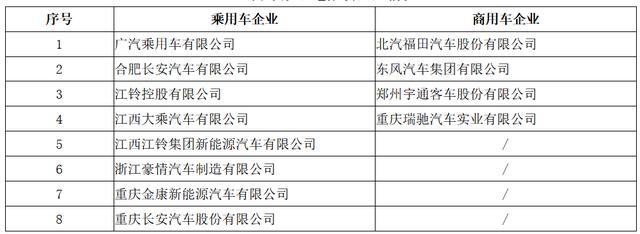

八、供应关系案例分析:中航锂电和长城汽车

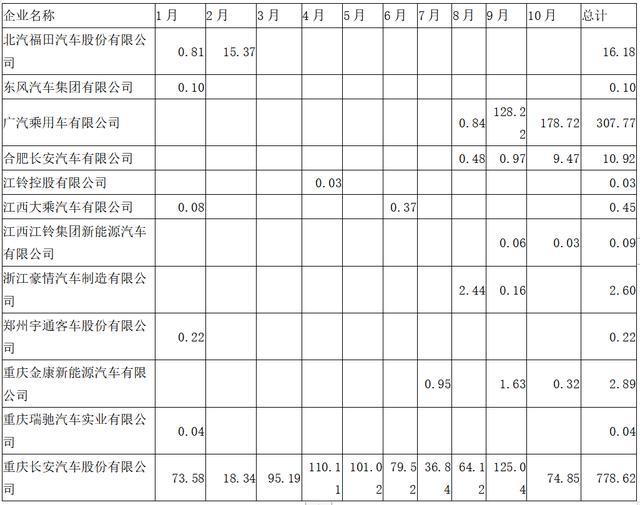

1、中航锂电供应关系

中航锂电配套的整车企业共12家,8家乘用车企业,4家商用车企业。配套量最多的企业为重庆长安汽车股份有限公司,前10月配套量为778.6MWh。

1-10月中航锂电配套企业情况

资料来源:《电动汽车观察家》根据整车出厂合格证数计算整理

1-10月中航锂电装机配套具体情况(单位:MWh)

资料来源:《电动汽车观察家》根据整车出厂合格证数计算整理

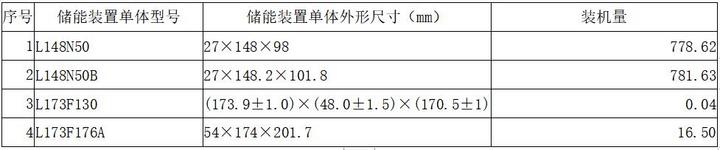

《电动汽车观察家》统计了2019年1-10月数据发现,中航锂电主要有4款电池,其中L148N50B配套量最大,达781.6MW。

1-10月中航锂电配套电芯尺寸统计

数据来源:《电动汽车观察家》根据整车出厂合格证数计算整理

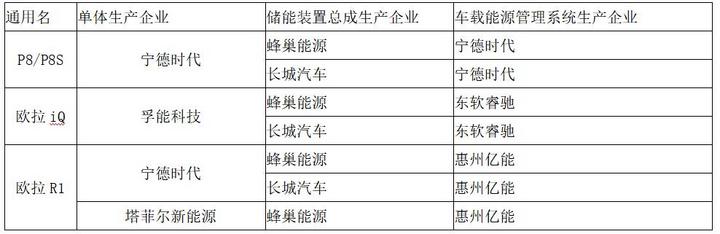

2、长城新能源汽车供应情况

长城新能源的供应商相对比较固定,单体主要是宁德时代、孚能科技、塔尔菲3家单体企业,电池总成蜂巢能源和长城汽车,管理系统主要是宁德时代、东软睿驰和惠州亿能。

2019年1-10月长城新能源汽车配套情况

数据来源:《电动汽车观察家》根据整车出厂合格证数计算整理

转载请注明出处。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。

热点推荐

热点推荐

精选导读

精选导读

关注我们

关注我们