[摘要]主流负极企业在绑定大客户、市场占有率方面已经占据先发优势,后来者重新打破市场格局的机会并不大,突破点主要围绕对新型负极材料研发的竞争。

2017年3月9日,工信部、发改委、环保部等十六个部委联合发布《关于利用综合标准依法依规推动落后产能退出的指导意见》,指出要严厉打击违法生产和销售“地条钢”行为,依法全面拆除生产建筑用钢的工频炉、中频炉等装备。

此次整顿,推动了钢铁产业的转型升级,是一件值得大家拍手称好的事情。不过从另一角度来看,该举措也带来一定的负面影响,给锂电负极材料产业造成了不小的冲击。因为钢铁企业将中频炉、低频炉等装备拆除后,由电弧炉取代,而电弧炉炼钢需要消耗大量的石墨电极以及优质的石油焦和针状焦,从而导致人造石墨原料市场需求骤增,价格暴涨。

上半年石墨电极基本处于供不应求

“上半年,我们的石墨电极基本是供不应求。”国内石墨电极龙头方大炭素董秘宁庆曾对外表示,由于今年市场缺口约10万吨左右,预计这一供求紧张关系还会持续。这种市场供需的长期失衡一方面是由于政策发布突然,市场需求骤增,上游原料市场没有充足的缓冲期来平抑供需;另一方面出于环保整顿的要求,一些低端小型原料生产企业被关停等。

目前包括针状焦、煤焦油、石油焦和煤沥青等负极原料涨幅达到200%~700%。尤其是针状焦,受制于国内环保压力,设备检修,产能无法转化为产量,价格有进一步上涨可能。杉杉科技研发总监乔永民指出,针状焦、煤焦油等负极原料属于石油化工和煤化工副产品,目前石油和煤炭价格并没有上涨,而副产品却价格暴涨,显然不符合市场规律。

截止到目前,原料价格涨幅仍然有增无减,负极材料企业面临成本压力可想而知。部分人造石墨负极材料企业已提价20%~30%,多数企业也正在研究将产品价格进行上调,显然下半年负极材料的市场价格必将迎来阶段性上调。

坚持半年 负极材料终涨价

相关数据显示,2017上半年针状焦价格疯狂上涨,报价从年初的4000元/吨上不断攀升至7月份的20000元/吨。尽管上游原料价格不断攀升,但负极材料企业却顶住压力,上半年负极材料价格不升反降。

负极材料企业看似意料之外的举措背后,有着市场背景、产业结构和战略考量。从企业战略来看,此次负极材料市场价格不升反降,与龙头企业对市场的控制有直接关系。首先表现在,此次负极原料价格虽然大涨,但是在贝特瑞和上海杉杉这两大行业巨头都没有提价的前提下,其他负极材料企业为稳定市场份额,只能选择观望,并未将产品价格上调。

其次近年来,负极材料市场迎来一波又一波的扩产潮,市场竞争激烈,龙头企业相对来说具备规模化生产带来的成本优势,面对此次原料价格上涨,抗压能力远高于其他企业,为了扩大市场份额,产品价格不升反降,借此挤压其他负极材料企业份额,也就不难理解了。

今年以来针状焦价格已翻4倍

从产业结构来看,负极材料市场较为成熟,产业链结构较为完善巩固,市场供需比较稳定,供应商和负极材料企业的库存都较为充足,短期内可以平抑原料上涨带来的压力;同时主流负极材料企业一般会与针状焦等原料供应商签订长期的采购合同,合同期内可以确保原料价格平稳,因此上半年负极材料企业才能顶住压力,稳定负极材料价格。

从市场背景来看,一方面负极材料面临来自下游动力电池市场传导的成本压力,2017年以来,降低成本成为新能源产业发展的当务之急,为缓解补贴退坡带来的成本压力,车企倒逼电池企业降价,而正极材料也价格大涨,动力电池企业为缓解空前的成本压力,自然会选择将降价压力传导至负极材料、隔膜、电解液等上游产业。

另一方面,此前正极材料已经涨幅过高,加上补贴退坡给和车企倒逼,动力电池企业已经面临成本失控的风险,此时负极材料再涨价必然面对来自电池企业的强大阻力,为巩固与电池企业良好的合作关系,负极材料企业自行消化了原料上涨带来的压力,维持材料价格的平稳态势。

进入下半年,负极原料市场的供需失衡不仅没有缓解,反而有愈演愈烈的趋势。目前针状焦的采购价相比于年初,涨幅达到7倍。总监乔永明指出,从目前负极原料价格的涨幅来看,单独靠负极材料企业无法消化原料上涨的压力。

当前,企业原料库存基本消耗一空,负极材料企业面临的高价采购压力,已经触及到企业承受的极限。以杉杉股份为例,8月15日,杉杉股份发布的2017半年报中,负极材料上半年实现销量15295吨,同比上升50.82%,实现归属于上市公司股东的净利润4534.15万元,同比增长仅10.31%。

原材料涨价负极材料企业利润缩水

针对负极材料净利润增长过低,杉杉股份指出,负极材料净利润的增长低于销售量的增长,主要原因为上半年负极材料价格及毛利率下降,导致产品盈利空间受到压缩。

目前部分人造石墨负极材料企业已提价20%~30%,多数企业也正在研究将产品价格进行上调。某负极材料生产厂家表示,鉴于目前疯狂的原料涨势,在执行完老合同后,新的订单将重新商谈价格,产品打算调涨20%左右,如果下游厂家无法接受新的定价,公司将停止供应相应产品。

显然,负极材料迎来价格上涨的趋势已不可避免,未来一段时间内市场供需也会趋于更加紧张,不过在谈到负极材料和原料的价格走势时,负极材料企业都一致认可前景乐观。

长沙星城总经理皮涛指出,负极材料的市场增量仍保持快速增长,此次原料价格大涨并不正常,也不会对公司整体战略造成影响,未来一段时间原料价格肯定会回落,短期内价格涨幅也会逐渐趋于平缓。

格局生变 技术成致胜关键

数据显示,截止目前中国负极材料企业55家,2016年,贝特瑞、上海杉杉、江西紫宸仍占据行业前三位置,三者产量占比超过55%。

当前负极材料市场高度集中,前三家企业已经占据了市场的半壁江山,在此压力下,其他负极材料企业的市场空间将不断被压缩。对此,深圳斯诺董事长鲍海友表示,负极材料领域强者恒强,两极分化的趋势已经越来越明显。

2017上半年,主流负极企业的竞争优势进一步强化,包括杉杉股份2.4亿元收购湖州创亚,雪莱特拟收购深圳斯诺。同时为应对负极材料市场增量的快速增长,璞泰来、杉杉股份和宝泰隆纷纷对负极材料进行了新一轮投扩产。

鲍海友指出,这些主流负极企业在绑定大客户、市场占有率方面已经占据先发优势,后来者重新打破市场格局的机会并不大,突破点主要围绕对新型负极材料研发的竞争。

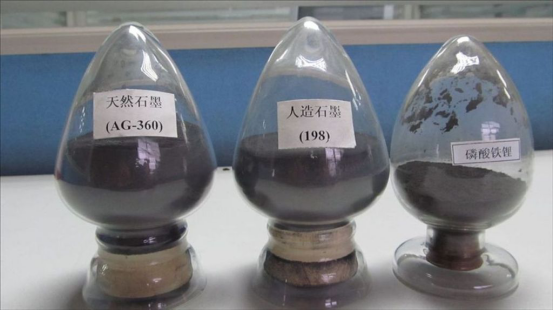

在下一代负极材料的技术研发上,高比容量一直是主要方向,目前已知的锂离子负极材料中,硅的比容量最高可以达到4200mAh/g,同时具有成本低和环境友好的优势。虽然硅在充放电过程中存在严重的体积膨胀,但通过与碳质材料复合可以消除这种不利影响。

近年来,硅碳负极材料相关技术发展迅速,迄今已有少量产品实现实用化,日本日立集团Maxell公司已开发出一种以“SiO-C”材料为负极的新式锂电池,并成功地应用到诸如智能手机等商业化产品中。

硅碳负极因高比能量成主要研发方向

当前几乎所有的动力电池企业都在进行以高镍三元+硅碳负极材料为体系的新一代电池的研发,并共同认为硅碳负极将成为下一代负极材料的主流。业内人士指出,硅碳负极材料有望在两年以后在动力电池领域大规模应用并成为主流。

面对技术快速更迭和产业不断推进的市场机遇,许多发展势头迅猛的后进负极材料企业纷纷涌现,如深圳斯诺、湖州创亚、长沙星城、江西正拓和深圳翔丰华等企业,在动力电池市场的推动下,市场份额快速攀升,直逼一线梯队。

显然,即使在市场高度集中以及电池性能提升迫切的市场压力下,其他负极材料企业仍然有机会撼动龙头企业控制的市场格局,而研发新一代的高性能负极材料就成为了企业的制胜的关键。

转载请注明出处。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。

热点推荐

热点推荐

精选导读

精选导读

关注我们

关注我们