[摘要]随着锂电池技术及制造工艺的进步,能量密度有望越来越高,新能源车的单车带电量也有望实现进一步增长。EV-Sales预测,未来动力锂电池装机量增速将高于新能源车销量增长,预计至2025年,全球动力锂电池装机量达到740Gwh以上,2019~2025e复合增速达到36.8%。

随着锂电池技术及制造工艺的进步,能量密度有望越来越高,新能源车的单车带电量也有望实现进一步增长。EV-Sales预测,未来动力锂电池装机量增速将高于新能源车销量增长,预计至2025年,全球动力锂电池装机量达到740Gwh以上,2019~2025e复合增速达到36.8%。

后疫情时代全球经济转型推动锂电供给端加码,叠加汽车电动化浪潮催生需求端爆发,全球即将迎来新一轮新能源产业扩产周期,作为产业链上游的锂电池材料产业链有望整体受益。

锂电池指一类由锂金属或锂合金为负极材料、使用非水电解质溶液的电池,主要依靠锂离子在正极和负极之间移动来工作。

锂电产业链主要包括原材料、设备、电池和终端应用四个环节。锂电材料处于整个锂电池产业链的上游,主要由正极材料、负极材料、隔膜和电解液四大材料组成,此外还有电池外壳。

国内电动化供应链完善,格局已经清晰。2019年中国企业在动力电池/正极/负极/隔膜/电解液行业的CR4分别达到了77%/28%/75%/61%/67%,各子领域龙头已经明确。

2016-2019年宁德时代实现海外收入0.8、3.0、7.9、17.0亿元,保持快速增长;中信证券预计2021年起伴随其海外大众、宝马客户新车型投放,宁德时代的动力电池出口收入有望加速增长。另外,隔膜行业企业恩捷股份、负极行业龙头璞泰来均进入了LG化学、三星SDI等国际大客户供应链。

正极材料是锂电池电化学性能的决定性因素,直接决定电池的能量密度及安全性,进而影响电池的综合性能。由于正极材料在锂电池材料成本中所占的比例达30-40%,其成本也直接决定了电池整体成本的高低,因此正极材料在锂电池中具有举足轻重的作用,并直接引领了锂电池产业的发展。

由于进入壁垒较低、技术路线多以及上下游一体化延伸等原因,正极材料集中度相对较低,2020年第一季度CR5为38.33%,与2019年基本持平。

高工锂电数据统计显示,2020年第一季度实现供货的正极材料厂商17家,相比2019年减少了7家,表明行业洗牌已经开始,产能、技术、客户结构较差的小企业开始退出市场,集中度有望提升。

锂电池一般也可按照正极材料体系来划分,主要分为钴酸锂(LCO)、锰酸锂(LMO)、磷酸铁锂(LFP)、三元材料(镍钴锰酸锂(NCM)和镍钴铝酸锂(NCA))等技术路线。

钴酸锂成本较高、寿命较短,主要应用于3C产品;锰酸锂能量密度较低、寿命较短但成本低,主要应用于专用车辆;磷酸铁锂寿命长、安全性好、成本低,主要应用于商用车;三元材料尤其是NCM能量密度高、循环性能好、寿命较长,主要应用于乘用车。

三元电池企业多在集中布局高镍三元电、池的研发。虽然在与磷酸铁锂电池的竞争中,三元锂电池在安全性和稳定性上略逊一筹,但确具有其他电池无法比拟的电池能量密度、材料成本、续航里程的优势。

动力电池企业市场份额集中度高,磷酸铁锂电池CR3为85.3%。

各龙头企业加强对磷酸铁锂电池的技术研发以扩大市场份额,磷酸铁锂电池龙头企业通过差异化创新加大技术领先优势,2020年1-5月宁德时代市场份额达62.5%,比2019年54.3%提升8.2个百分点,进一步挤占其他企业市场空间。

除宁德时代、比亚迪2家供应商在三元电池和磷酸铁锂路线均有较高的市场份额之外,其他竞争对手大多专注于一种技术路线,比如专注三元的力神、中航锂电、孚能科技,专注磷酸铁锂电池的国轩、亿纬锂能等。之前的动力电池供应商沃特玛、比克电池等份额逐渐缩小,产能出清。

据数据,2019年,国内三元正极材料出货量排名靠前的企业有容百锂电、振华新材料和天津巴莫等,市占率分别为12.2%、11.2%和9.4%。

三元锂电池安全问题的解决呼唤优质电池企业的投入,在未来,优质、能量密度高的三元材料电池市场规模将继续扩展。

负极是锂电池的主要组成部分,它是由负极活性物质、粘合剂和添加剂混合制成糊状均匀涂抹在铜箔两侧,经干燥、滚压而成。

负极材料主要指的是负极活性物质。负极可分为碳材料和非碳材料两大类,碳材料包括人造石墨、天然石墨、中间相碳微球和硬碳软碳等,非碳材料包括硅基材料、锡基材料和钛酸锂等。

2019年国内锂电池负极材料产量26.5万吨,贝特瑞、杉杉股份和江西紫宸合计产量15.5万吨,占据58.5%的市场份额。总体来看,负极材料行业呈现寡头垄断的态势。

2020年第一季度,负极材料CR5为75.28%,相比2019年下降了4.09个百分点,但是仍处于较高水平,行业参与者也保持稳定。

从企业来看,东莞凯金虽然仍位列行业第四,但是市占率相比2019年大幅下降8.06个百分点,中科电气超越翔丰华跻身行业前五,市占率6%,相比2019年小幅提升1个百分点。

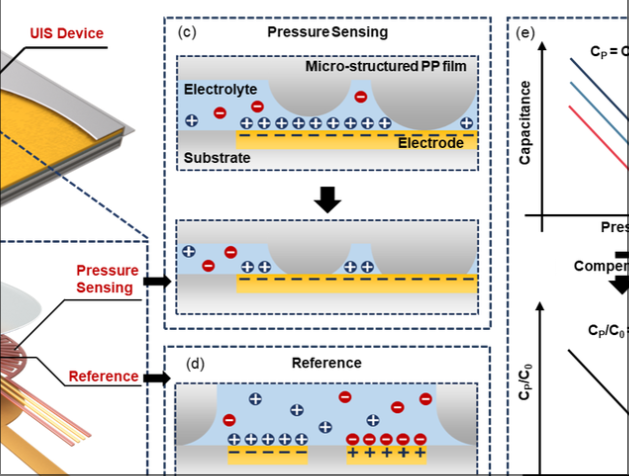

隔膜是锂电池材料中技术壁垒最高的环节,其性能的优劣对锂电池的轻量化和安全性至关重要,直接影响电池内阻、循环使用寿命、电池容量等性能,是锂离子电池的重要组成部分,是支撑锂离子电池完成充放电电化学过程的重要构件。

隔膜是锂电池中的关键内层组件之一,市场上锂电池隔膜主要分为干法隔膜与湿法隔膜两种,两者在原理和工艺上有非常大的区别。湿法隔膜厚度均匀性更好,拉伸度更高,更适用于高能量密度的三元电池。

根据新能源网数据显示,2019年锂电池需求总量21.98亿平方米。预计锂电池隔膜2020年需求总量达到27.33亿平方米。

2020年第一季度,隔膜行业CR5 77.56%,相比2019年提升了10.06个百分点,集中度大幅提升的主要原因,一是湿法隔膜龙头恩捷股份完成收购苏州捷力,市占率大幅提升12个百分点,二是星源材质市占率大幅提升7个百分点至20%。

隔膜行业洗牌加速,湿法隔膜形成一超多强格局,恩捷股份龙头地位进一步增强,第二梯队企业尚未明确;干法隔膜基本形成以星源材质为首寡头垄断的竞争格局。

锂电池电解液是电池中离子传输的载体,与其他三大材料相比,锂电池电解液的生产设备及制备工艺相对简单,原材料成本占据总生产成本的绝大部分。电解液原材料主要由溶质(锂盐)、溶剂和添加剂三部分组成。

电解液约占锂电池成本12%,毛利率超过35%,而动力型电解液毛利率更高,是锂电产业链中盈利能力较强的环节之一。

中国市场上,电解液国产化率超过80%,国内主要供应商有新宙邦、广州天赐、江苏国泰、天津金牛、东莞杉杉等。日本和韩国市场上,日本的宇部兴产、三菱化学,韩国的旭成化学仍是主要供应商。

2020年第一季度,电解液行业CR5 77.5%,相比2019年提升5.59个百分点,集中度提升的主要原因是天赐材料和江苏国泰市占率分别提升9和5个百分点,而杉杉股份和其他企业市占率分别下降了8和7个百分点,行业强者恒强效应明显。

随着中国企业近几年的技术积累和进步,部分国内厂商也开始逐步向国际市场和在华的日资、韩资电池厂商供应电解液。随着国内新能源汽车补贴延续至2022年,退坡节奏放缓,叠加国内疫情控制已见成效,国内需求有望率先复苏。另外,欧洲新能源汽车政策利好不断,有望迎来销量拐点。锂电池有望受益于行业空间持续增长维持高增长态势,产业链整体价值凸显。

转载请注明出处。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。

热点推荐

热点推荐

精选导读

精选导读

关注我们

关注我们