[摘要]随着估值重塑完成和业绩预期逐步兑现,特斯拉供应链的投资已经逐步进入到阿尔法阶段。在特斯拉降 BOM成本以及技术迭代加速的大背景下,投资者需要挑选优质赛道上的优质标的。

随着估值重塑完成和业绩预期逐步兑现,特斯拉供应链的投资已经逐步进入到阿尔法阶段。在特斯拉降BOM成本以及技术迭代加速的大背景下,投资者需要挑选优质赛道上的优质标的。我们开创性使用三 维分析法,全面分析特斯拉供应链上赛道的长宽高(长度:行业的生命周期;宽度:单车价值量;高度: 竞争壁垒),从更加长期和立体的视角,审视各赛道和标的的投资价值。

我们部分结论如下:

(1)电池供应链是弹性最大的赛道。电池技术迭代快,长期看部分环节有一定赛道长度风险。从产业链看,由于研发由电池厂主导,技术迭代风险小;

(2)轻量化赛道预期差大。目前市场认为轻量化壁垒不高,在特斯拉BOM降成本压力下,中期看有利 润率大幅下杀风险。我们认为,轻量化未来有两大赛道(底盘件、中小件)的公司具备长期投资机会;

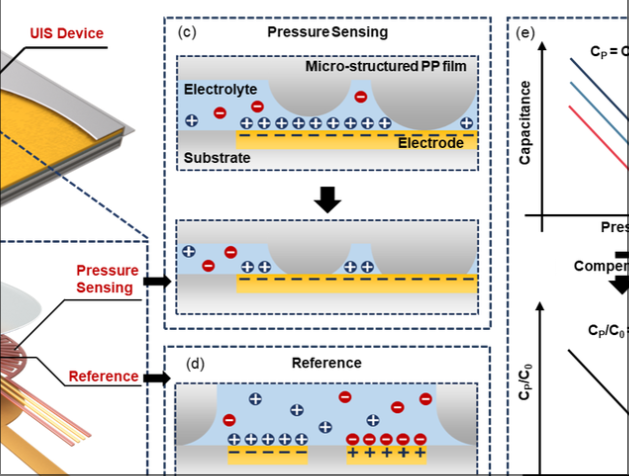

(3)热管理和高压电系统是确定性最强的赛道。热管理和高压电赛道的特点是几乎没有技术迭代风险 ,在高压化趋势下,赛道的宽度也会增加、竞争壁垒越来越高;

(4)执行器赛道迎来重大国产化机遇。和IGBT类似,执行器是一个壁垒高、国产化率极低的领域。市 场基本被天合、博世等占据。资本市场对执行器国产化的预期较悲观,我们认为,由于技术迭代加速, 执行器首迎国产替代战略机遇期;

(5)传感器:摄像头格局比较清晰,毫米波国产化刚起步。长期看,在CC架构出现后,传感器会作为 冗余系统继续存在,赛道长度足够长。

报告内容:

转载请注明出处。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。

热点推荐

热点推荐

精选导读

精选导读

关注我们

关注我们