[摘要]10月8日晚间,公司发布全新的非公开发行预案,拟向包含实控人CHENKAI在内的不超35名特定对象,募资不超25亿元,用于年产20亿AH高效新型锂离子电池产业化项目、高效新型锂离子电池产业化项目(二期)及补充流动资金。

继9月份终止定增事项后,蔚蓝锂芯(002245)又火速启动了新一轮非公开发行,持续加码产能。

10月8日晚间,公司发布全新的非公开发行预案,拟向包含实控人CHENKAI在内的不超35名特定对象,募资不超25亿元,用于年产20亿AH高效新型锂离子电池产业化项目、高效新型锂离子电池产业化项目(二期)及补充流动资金。本次拟募集的25亿元资金中,实控人CHENKAI拟认购金额介于7000万元-2.5亿元之间,获配股份锁定期为18个月。

回溯今年3月,蔚蓝锂芯曾筹划过定增事宜,但综合考虑业务发展和资本运作规划后,于9月份宣告终止并撤回申请文件。当时,公司就曾表示将在修改和调整方案后尽快向证监会提交材料,重启非公开发行事宜。时隔一月,新的定增预案如期而至。

相比于此前终止的募资方案,本次募集资金额度更大,由15亿元提升至25亿元;募投项目保留了年产20亿AH高效新型锂离子电池产业化项目,增加项目二期规划,同时新增募资5亿元用于补充流动资金;实控人认购金额有所变化,由此前的4000万元-1.5亿元调整为7000万元-2.5亿元。

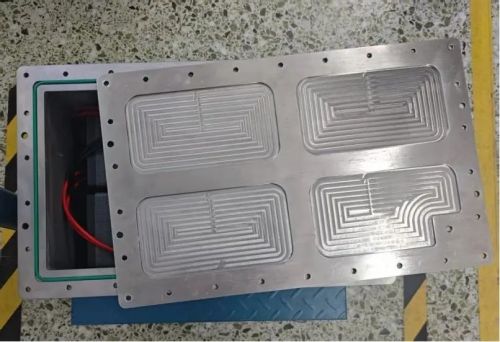

预案显示,年产20亿AH高效新型锂离子电池产业化项目投资总额为23.5亿元,拟使用募集资金投入10亿元,建设周期为15个月,达产后将新增锂离子电池产能20亿AH/年,可实现年均营业收入34亿元,实现年均净利润约5亿元,项目投资财务内部收益率所得税后为18.16%;高效新型锂离子电池产业化项目(二期)总投资额为23亿元,募集资金投入额度同为10亿元,达产后再度新增锂电池产能20亿AH/年,项目内部收益率为16.15%,税后静态回收期为7.3年。前述两大项目均选址淮安,由全资孙公司天鹏锂能技术(淮安)有限公司负责实施。

作为小型动力锂电池主要供应商,蔚蓝锂芯在三元圆柱动力电池领域具有10多年的研发和制造经验,主要聚焦于电动工具、电踏车,以及以吸尘器为代表的家用清洁电器等市场,客户涵盖TTI、百得、博世、东成工具、大艺科技、安海、牧田、宝时得等国内外大型企业。

受“无绳、电动化和国产替代”双重趋势叠加影响,三元圆柱锂电池市场需求增速远超预期,且增长持续性确定。在电动工具领域,根据高工产研锂电研究所数据,2019年全球电动工具市场规模约318亿美元,预计2025年市场规模达417亿美元,全球市场潜力巨大;在电踏车领域,目前最大的市场在欧洲,近年来在日本、美国等地市场增速较快;在吸尘器应用领域,根据Euromonitor数据显示,2019年美国、韩国、英国、日本四国的吸尘器百户保有量已经达到了80台以上,而中国大陆的百户保有量仅为8台,提升空间也十分可观。

面对动力锂电池蓬勃的市场需求,蔚蓝锂芯的产能已高度承压。公司曾不止一次表示,现有产能已无法保障客户的供应链安全,扩张产能、提升供应保障服务能力,已成为2021年工作的重中之重。

目前,公司产能近4亿颗,产线处于满产状态。张家港工厂二期新建产能约3亿颗,已进入设备安装阶段,有望于10月份逐步投产,达产后公司年产能将达到7.3亿颗。另外,淮安工厂一期项目预计将于2022年三季度投产,达产后锂电池年产能将达13亿颗。公司表示,本次募投项目投建将有利于解决锂电池产能瓶颈,扩大锂电池产能规模。

颇为应景的是,蔚蓝锂芯在8日晚间同步披露了业绩预告,预计前三季度预盈4.97亿元-5.17亿元,同比增长182.78%-194.15%,其中第三季度盈利1.58亿元-1.78亿元,同比增幅为51.8%-71.01%。公司表示,前三季度锂电池业务为公司最大利润来源,整体处于满产满销状态,业绩增幅很大;与此同时,LED业务也实现扭亏为盈。

今年上半年,蔚蓝锂芯锂电池业务实现营业收入约11.99亿元,同比增长141.74%,占整体营收约4成;锂电池业务主要载体天鹏电源实现净利润约2.53亿元,占整体净利润超7成。7月,经中国上市公司协会行业分类专家委员会确定和中国证监会核准,公司所属行业已变更为电气机械和器材制造业。

转载请注明出处。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。

热点推荐

热点推荐

精选导读

精选导读

关注我们

关注我们