[摘要]国内动力电池企业的投资规模远远超出了自身的承受能力,只要出现风吹草动,资金短缺问题的发生是必然的。从去年下半年开始,国内包括新能源汽车补贴政策调整、融资收紧等原因,成为压垮相关企业的最后稻草。

2018年已经过半,动力电池行业喜忧参半。从下游市场需求看,在补贴下滑情况下我国新能源汽车产量仍然保持高速增长态势,上半年我国新能源车产量高达41.3万辆,同比增长94.9%,7月份新能源汽车产量数据虽然尚未公布,但从新能源乘用车销量看仍有保持了80%以上的增长。

新能源车销量快速增长

由此带动我国动力电池装机量快速增长,上半年动力电池装机量达到了15.5GWh,同比增长168%。根据各企业出货量初步预计,上半年我国动力电池出货量达到了22.9GWh,同比增长超过20%。

但从动力电池产业自身看,从年初爆出的沃特玛债台高企,到年中的银隆(南京工厂)被查封又解禁,再到猛狮科技公告账户资金被银行划走以及账户冻结,一批骨干企业相继出现各种困难,而宁德时代、比亚迪、天津力神、国轩高科等骨干企业则是发展势头正猛,动力电池行业正在加速洗牌。

沃特玛、银隆、猛狮科技殊归同途

2018年3月,沃特玛被曝拖欠供应商货款,4月坚瑞沃能自曝公司自身与沃特玛债务违约,整体债务高达221亿元,逾期债务20亿元,沃特玛面临资金链断裂风险。目前,沃特玛与供应商多方协调,决定通过存货销售和固定资产销售对供应商应付债务进行抵扣。同时沃特玛正在积极引入战略投资者,进行资产重组。7月初,沃玛特宣布停产放假6个月。

银隆的问题在1月就开始暴露,银隆爆出存在拖欠供应商货款问题,据不完全统计拖欠金额超过12亿元;5月媒体报道银隆各大园区订单减少、工厂停产,在建园区进展缓慢;7月银隆南京工厂被江苏省高院查封,尽管几天后解禁,但供应商上门讨债、大面积减产、订单下滑、裁员等问题仍然困扰银隆。

猛狮科技作为上市企业,其问题暴露得较为突然,8月2日猛狮科技相继发布了多个公告,一是表示浙商银行股份有限公司深圳分行在未告知公司、福建猛狮及保荐机构中国中投证券有限责任公司情况下,直接从福建猛狮募集资金账户划转近6300万元用于归还部分到期贷款本金;二是指出公司及子公司近29个账户被银行冻结,冻结资金超过1.3亿元,主要原因是借款合同纠纷和买卖合同纠纷。

沃特玛、银隆、猛狮科技之所以出现这样的问题,关键就在于订单明显下滑、资金链出现问题。

根据坚瑞沃能(沃特玛母公司)发布的财报显示,从2017年下半年开始沃特玛的营业收入出现了断崖式下滑,2017年第二季度营收达到32.8亿元,到第四季度骤降至15.8亿元,第四季度订单明显不足,多个厂区处于停工的状态。

银隆的问题差不多,2017年银隆实际销售3355辆纯电动客车,较2016年的6200辆下降将近一半。未经审计年报显示,银隆2017年净利润为2.7亿元,同比下降67.9%。销量不佳,订单也同样是显著下滑。

猛狮科技2018年一季度的财报显示营收较去年同期增长了34%,净亏损收窄36%,但在半年经营业绩预告中爆出上半年亏损将超过2.7亿元,上年同期盈利达到4700万元,关键就在于大订单未能预期落地,结果造成运营资金紧张,出现了未能如期归还到期贷款和支付合同货款。

盲目扩张之祸

沃特玛、银隆危机爆发的原因表面上是订单下降、业绩下滑造成的资金链断裂,深层次上则是此前几年的盲目扩张。猛狮科技尽管扩张步伐不快,但由于其将业务中心转移至动力电池方面,在没有获得大订单的情况下,资金链难以为继。

沃特玛渭南生产基地项目

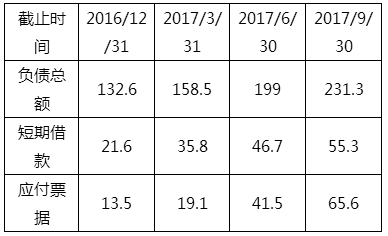

沃特玛自2014年加快扩产步伐,在铜陵、十堰、荆州、唐山、渭南等地建设生产基地,产能也从2014年的近4GWh迅速扩大到2017年的近20GWh。大跃进发展的背后,沃特玛的债台高企。可以看出,支撑沃特玛在过去两年飞速发展的基础是迅猛增长的债务尤其是短期借款。如表1所示:

表1 2017年沃特玛债务变化情况(单位:亿元)

数据来源:公司财报,赛迪智库整理,2018年4月

(注:坚瑞沃能是沃特玛的母公司,其收入、负债的95%左右都来自沃特玛,表1数据均采用坚瑞沃能的数据。)

银隆也差不多。2016年董明珠等明星企业家入股银隆,带来了近30亿元的资金,自此银隆开启了快速扩张模式。据统计,2017年银隆在兰州、天津、攀枝花、珠海等7地签下了投资规模高达800亿元的新能源产业项目。至此,银隆在全国布局的产业园区已高达11个。多个产业园同时在建,对银隆的资金造成了极大压力。

沃特玛、银隆等企业的投资规模远远超出了自身的承受能力,只有出现风吹草动,资金短缺问题的发生是必然的。而实际上,从去年下半年开始,国内多个政策调整,包括新能源汽车补贴政策、融资收紧等,成为压垮相关企业的最后一根稻草。

补贴政策调整。2017年,我国新能源汽车补贴政策调整,加大了对高能量密度动力电池的支持力度,2018年新出台的新能源汽车补贴政策延续了这一思路,极大改变了我国动力电池市场格局。以高能量密度著称的三元电池得到市场青睐,2017年装机量猛增10GWh,而能量密度较低的磷酸铁锂电池市场需求萎缩,装机量不增反降2.5GWh。

进入2018年之后,这种趋势继续延续。2018年上半年,三元电池装机量占比达到了56.4%,较2017年年底提高了11个百分点。这对以磷酸铁锂电池为主的沃特玛和以钛酸锂电池为主的银隆造成了极大影响,订单量显著下滑。

价格下调压力大。我国动力电池价格在2017年持续下滑,下滑幅度超过20%。磷酸铁锂动力电池组价格从年初的1.8~1.9元/Wh下降到年底的1.45~1.55元/Wh;三元动力电池组价格从年初的1.7~1.8元/Wh下降到年底的1.4~1.5元/Wh。

这主要归因于:一是新能源汽车补贴力度明显下降,整车企业为了控制成本要求动力电池企业同等幅度降低供应价格;二是动力电池市场竞争日趋激烈,相关企业为了抢占市场份额主动降低价格。这极大影响了相关企业的毛利率,难以维持公司的正常运转。

融资政策收紧。2017年下半年开始,我国金融去杠杆,市场信贷融资开始收紧,企业尤其是民营企业直接融资困难重重,而2017年债券市场持续调整,许多有发债需求的企业被迫取消发行,再融资受阻,盾安集团、神雾环保、中安消、凯迪生态、盛运环保等众多企业均出现了资金链问题,信用违约潮如期而至。

|

|

融资政策收紧导致资金链紧张

动力电池行业也未能幸免,宁德时代原计划上市募资130亿元,而实际上市时募资金额只有50余亿元,多家上市公司发债受阻。沃特玛由于多次融资(包括发债)未果,出现债务违约;银隆中止上市辅导,无法从银行、金融市场获得足量资金;猛狮科技上半年到期融资大多未能顺利续贷,到期归还融资款挤占了公司大量流动资金。

除此之外,市场定位不准确、客户结构不合理等因素,导致在市场剧烈变化时会对企业订单、经营状况造成重大影响。我国动力电池市场拥有100多家企业,但是市场上多数产品同质化严重,没有自己独特的竞争优势,产品在推广过程中没有形成品牌效应。

同时,部分企业对于客户的市场开拓能力和偿债能力缺乏了解,在客户出现经营困难时容易受到波及,而部分企业客户结构过于单一,单个客户比重过大,企业受到客户的影响较大。沃特玛、银隆、猛狮科技三家企业或多或少都存在这样的问题。

行业洗牌加速

从去年以来,我国动力电池行业出现问题的不只有沃特玛、银隆、猛狮科技这三家企业,更多企业由于知名度低、媒体未报道等尚未被知晓。据不完全统计,2016年我国动力电池企业数量约为160家,到2017年大概只有130家,而到今年6月底在100家左右。

另外一个数据也可以佐证这一点。2016年我国新能源汽车推广应用推荐车型目录发布了5批,约100家动力电池企业实现装机。而2017年一共发布了12批新能源汽车推广应用推荐车型目录,实现动力电池装机的企业有107家。

截止至2018年8月8日,一共发布了8批新能源汽车推广应用推荐车型目录,实现动力电池装机的企业只有87家。预计还有4批新能源汽车推广应用推荐车型目录要发布,可能还有新的动力电池企业实现装机,但2018年全年实现动力电池装机的企业数量肯定不会超过100家。

CATL与BYD动力电池市占率超50%

更值得关注的是企业动力电池装机量占比情况。2016年我国动力电池装机量为28GWh,前10位企业占比之和为79.6%,前两名(比亚迪和宁德时代)占比之和刚过50%。2017年我国动力电池装机量达到了36.4GWh,前10位企业占比之和为72.5%,较2016年下降了7个百分点,前两名(宁德时代、比亚迪)占比之和不到45%,同样下滑了5个百分点。

而2018年上半年我国动力电池装机量为15.5GWh,前10位企业占比之和达到了87%,较2017全年提高了14.5个百分点,前两名(宁德时代、比亚迪)占比之和已超过60%,较2017全年提高了15个百分点。动力电池市场集中度在2018年明显提升,前两名占比60%,8-10名占比27%,剩下77家企业占比仅为13%。

动力电池市场正逐步向宁德时代、比亚迪两家龙头企业集中,国轩高科、孚能科技、深圳比克、天津力神等第二梯队极力保持现有市场地位,加上三星SDI、LG化学、松下等外资企业虎视眈眈、已经开始抢占市场,对于其他动力电池企业来说,惨烈的市场竞争已经到来。预计到2018年底,随着应付账款和债务的到期,将会有更多中小型动力电池企业出现问题。

如何打好突围战?

随着新能源汽车补贴调整频率加快,预计很有可能在2020年之前就提前进入了后补贴时代。面对外有三星、LG、松下等巨头的竞争,内有上游材料涨价、下游汽车厂商压价以及动力电池产能过剩严重(实际产能利用率不足40%)的不利形势。

除开宁德时代、比亚迪两家(他们规模足够大、品牌影响力足够强、对产业链掌控能力强)之外,包括第二梯队在内的众多动力电池企业如何打好这场激励的市场突围战、生存下来、发展起来?

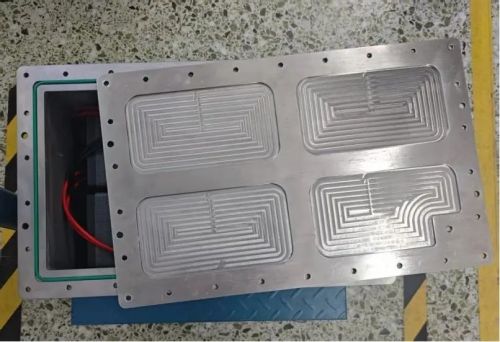

在笔者看来,绝大部分动力电池企业都会成为这场突围战的牺牲品,能存活下来的企业肯定做到了以下三点:一是市场有定位,产品有特色。动力电池市场说小不小,细分领域还是很多,例如高中低端市场,高倍率、高能量密度,常温、低温等等,除极个别企业外,大多数企业不可能全覆盖。

因此,企业需要找准自己的市场定位,发挥出自己的技术优势,打造出独居特色的动力电池产品,如轻量化、高安全、长循环、低成本、低温性能优异等等。找准了定位,瞄准细分市场,产品特色鲜明,肯定不愁订单。绝大多数企业不要想着瞄准最大的市场、开发通用型的产品,那肯定拼不过宁德时代、比亚迪等巨头的。

找准市场定位尤为关键

二是技术路线要选对,研发投入跟得上。目前来看,三元电池成为动力电池主流的可能性非常大,但磷酸铁锂电池是否会被淘汰尚有待检验。对于大多数企业来说,技术实力有限,不可能也不允许选择多条技术路线同时跟进,只能选择一条技术路线走,这就需要选对。选错的结果也许就是沃特玛、银隆了。

同时,企业在研发投入上还要跟得上,毕竟动力电池更新换代比较快,国家对能量密度的要求比较高,没有足够投入,就算有特色产品,也很难长久坚持下去。只有不断开发出的特色产品跟得上市场需求,企业才能存活下来。

三是客户结构均衡、产能利用率合理。动力电池企业需要积极调整客户机构,寻求与经营稳定、产品质量较好的优质客户合作,对于账期较长、信用不够良好的客户及时终止合作,同时增加合作客户的数量,实现下游客户多元化,降低对单一客户依赖性风险,这样的前车之鉴很多,当升科技当年最大的客户是三星,后来三星明显削减当升科技的采购量之后,当升科技用了三年多的时间才缓过来。

另外,动力电池企业要根据自身资本和客户需求的情况,合理规划电池产能,保证现有产能的利用率,对现有产线进行自动化改造,提升产线的生产效率和产品的性能,若没有优质大客户,坚决不新建产能,杜绝一切盲目扩张。(作者:余雪松 赛迪智库电子信息产业研究所)

转载请注明出处。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。

热点推荐

热点推荐

精选导读

精选导读

关注我们

关注我们