[摘要]业内人士认为,拼生产规模只是浅层次竞争,不断提高自己的竞争地位最重要的途径就是掌握核心技术,而且有能力不断创造核心技术。随着寡头格局成形,市场分化加剧。对于市占率方面不占优优势的企业而言,技术研发或将成为其市场突围的法宝。

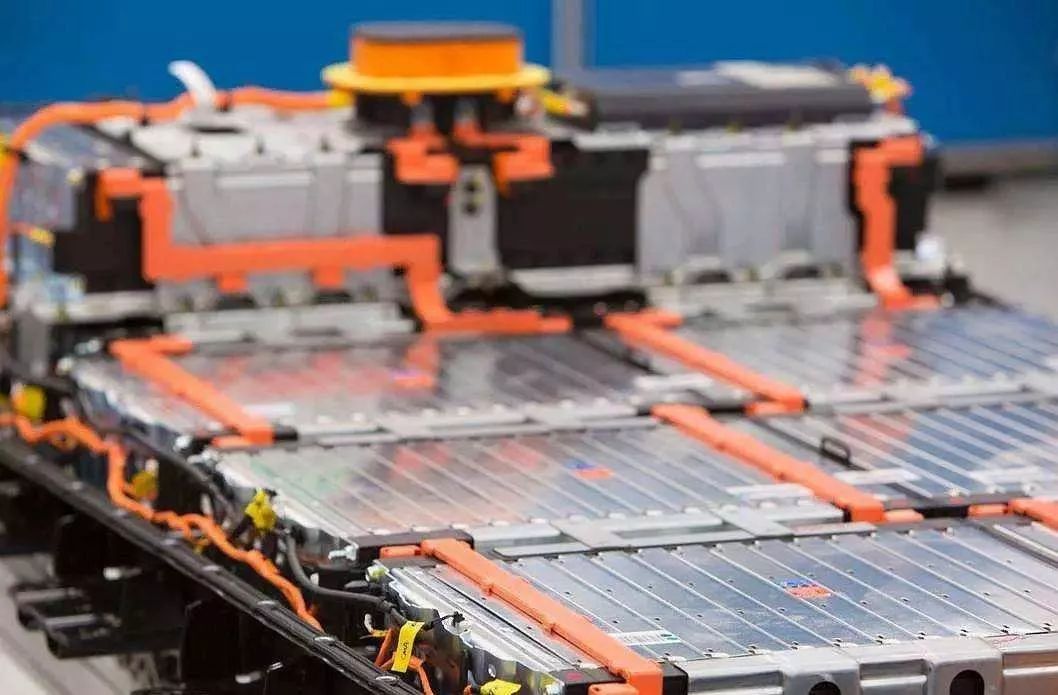

过去两年内,得益于新能源汽车市场的飞速扩张,对动力电池的需求不断扩大,围绕动力电池的投资事件频出,投资金额屡创新高,动力电池产能继续增长。即使是在遭遇上游原材料价格疯涨,下游新能源车企严格要求削减动力电池成本的行业背景下,动力电池产能扩张的步履依然没有停歇。

有数据显示,去年围绕动力电池行业并购、投资事件超30起,涉及碳酸锂、镍、钴、动力电池、氢氧化锂、六氟磷酸锂等领域,投资金额超千亿元。时间在进入2019年后,投资重心逐渐向扩充动力电池产能倾斜。今年首季度,动力电池产能扩张项目20余个,规划产能超200GWh,金额破千亿元。

业内分析,产能扩张的动力主要来自两方面。首先是缓解动力电池成本压力,今年新能源汽车补贴整体退坡50%以上,这意味着主机厂会大幅降低动力电池采购价格,如果不具备规模优势极有可能会被淘汰;其次在动力电池两极分化加剧的背景下,低端产能严重过剩,而高端优质产能则面临着供应不足。

因此在产能扩张的队伍中,既有宁德时代、比亚迪这样的动力电池龙头,也有欣旺达、亿纬锂能等身处第二梯队的典型代表,更有万向集团、蜂巢能源等奋起追赶的后起之秀。只不过有业内人士认为,在技术门槛提升、成本压力剧增的当下,上述企业大规模投建电池项目也会面临着巨大的风险和挑战。

宁德时代副董事长黄世霖表示,当前龙头企业优质产能受到追捧。以CATL为例,2018年下半年其动力电池产能已严重不足;比亚迪董事长王传福也提到,去年公司的动力电池产能出现缺口,否则比亚迪新能源车的产销量将爬升至新的台阶。因此在此次扩产潮中,比亚迪和宁德时代起到了“带头作用”。

2019年2月17日,青海时代新能源科技有限公司新增3条磷酸铁锂动力及储能电池生产线正式投产,该项目计划总投资9.95亿元,分两个阶段引进电池生产线6条,达产后将形成年产8GWh的产能。据了解,青海时代新能源是宁德时代全资子公司,公司以动力及储能系统研发、生产和销售为主业。

随后2月22日,重庆比亚迪新能源汽车电池生产基地项目在重庆璧山区开工,该项目建成后将成为比亚迪全国重要的新能源汽车电池生产基地。据了解,该电池生产基地项目总投资100亿元,计划建设8条锂离子电池生产线,生产动力电池电芯、模组等核心产品,全部建成后可年产动力电池20GWh。

时间进入到3月,万向集团与欣旺达也诠释了什么是大手笔。3月25日,万向集团旗下万向创新聚能城正式开工。资料显示,总投资680亿元的万向创新聚能城电池和储能项目引进国际领先全自动电池生产线,建成后将形成年产80GWh电池生产能力,相当于2018年国内动力电池总装机量的1.41倍。

3月27日,南京市溧水区人民政府与欣旺达、华夏幸福在南京签署合作协议。欣旺达计划投资120亿元在南京溧水产业新城建设动力电池电芯及PACK研发及生产基地。该项目分三期建设,主要从事动力电池电芯、电池模组和电池包研发、生产、检测和销售,建成后电芯和电池包年产能可达到30Gwh。

此外还包括伟丰新能源投资20亿元于湖北恩施建动力电池项目、国轩高科募资20亿元用于年产20万套动力电池系统项目、总投资220亿元的远景AESC三元软包动力电池项目、蜂巢能源与捷威动力15亿元合建三元软包动力电池项目等。这也表明,大家对于动力电池行业投资热度不减,根本停不下来。

首先,主流动力电池企业成产能扩张的主体。从已公布的扩产名单中不难发现,扩产的主体主要集中在排名靠前的主流动力电池企业,包括排名第一的宁德时代、第二的比亚迪、第三的国轩高科、第七的亿纬锂能等,中小企业的扩产力度偏弱,不过这也有效保证了扩充产能的优质,规避低端产能重复建设。

随着补贴退坡和市场竞争加剧,动力电池市场集中度日益提升。其中2018年动力电池装机电量TOP10企业的装机占比将近90%,仅宁德时代和比亚迪两家龙头企业的市场占比就超过了60%。在此情况下,大批电池企业搁置了原先的产能扩张计划,而宁德时代和比亚迪则受产能不足的掣肘仍在扩充产能。

高端不足反映在龙头企业的出货量存在供不应求。截止去年底,比亚迪与宁德时代在建或规划的产能均已突破100GWh。业内人士分析,两家电池企业仍有很大的扩产空间。同时通过规模优势降低成本绑定客户,从而提高产能利用率来降低成本,实现正反馈循环,以获取更多市场份额等待行业拐点到来。

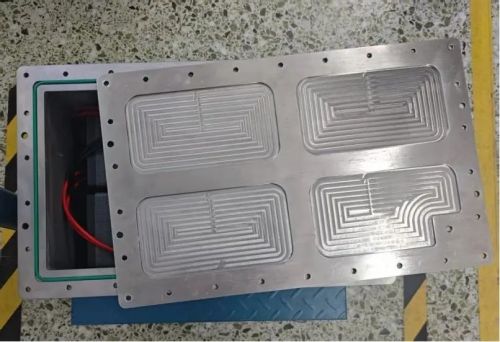

其次,软包动力电池扩产加速。随着软包电池技术的逐渐成熟,软包动力电池的性能优势也日益显现出来,尤其是三元加软包的组合形式更是符合了当下新能源车高能量密度、长续航里程的市场需求,导致投资软包电池成为趋势。因此,在前三季度投资扩产项目中,软包电池成为投资的重点,占比过半。

2月份总投资220亿远景AESC智能电池项目在江阴市开工,该项目规划建设年产20GWh三元软包动力电池和电极材料。项目达产后,每年可满足40万辆新能源汽车动力需求。此外包括万向集团、亿纬锂能、捷威动力、远景AESC等电池企业投扩产的动力电池产能合计超过了100GWh,主要是软包电池。

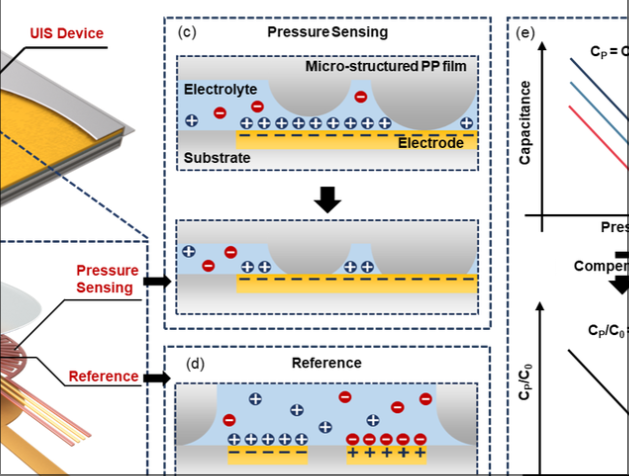

再次,固态电池投资项目增多。北京理工大学教授孙立清表示,“搭载固态电解质的电池将是动力电池下个风口,是新能源电池未来主要趋势。”截至目前,越来越多国内外企业和研究机构将重心集中到了全固态锂离子电池上,同时也有不少汽车厂商都透露过基于全固态锂离子电池打造电动汽车的计划。

比如大众曾宣布计划研发续航1000km固态电池;丰田汽车预计2022年完成固态电池的研发工作,并计划于2030年实现量产;日本经济省更联合旭化成、本田、日产、松下、三菱化学等国内顶级产业链力量,共同研发固态电池。而国内宣布涉足固态电池的企业包括宁德时代、赣锋锂业、南都电源等。

2月,福建巨电新能源投资30亿元建设的年产10亿Ah单体大容量固态聚合物电池项目在徐州开工,首期达成年产500Ah超大单体容量动力电池4亿Ah。3月,卫蓝新能源固态电池项目奠基,计划2020年形成年产1亿瓦时固态电池生产规模;赣锋锂业计划投资2.5亿元建固态电池研发中试生产线。

去年,国内动力电池总装机量为56.89GWh,按照今年170万辆新能源车销量目标,预计动力电池装机量有望突破90GWh。从当前情况来看,动力电池产能已严重供过于求。但从中长期看,动力电池市场提升空间很大。有研究机构预计,2030年全球动力电池市场规模将达1300GWh,年复合增速达35%。

近几年来,新能源汽车的需求以比较稳定的速度保持着持续增长,排名靠前的电池企业提前储备产能抢占市场地位也是合理决策。按照动力电池2-3年的建设周期,待到项目达产后动力电池产能已到合理范围。且龙头企业可以通过规模优势降低成本来绑定客户,从而提高自己的产能利用率和市场占有率。

相比之下,中小企业的扩张速度放慢,动力电池企业间的扩产进度逐渐分化,导致市场份额不断快速向龙头企业集中,中小企业产能逐渐成为无效产能而被市场淘汰,从而完成动力电池行业的大洗牌。而龙头企业的扩张速度不会减缓,其不断扩大的产能有望成为动力电池格局稳定之后的实际有效的供给。

只不过,这样大规模的扩张背后,也存在着不少的风险。首先就体现在动力电池作为资金密集型行业,后续资金能否跟上成为成败的关键。毕竟行业内有不少沃特玛、珠海银龙这样在急剧扩张过程中,因资金链出现问题而导致自身陷入发展困境的反面例子。因此,产能扩张也需要根据自身实际量力而行。

与此同时,还要面对国际电池大企业的围追堵截。补贴完全退坡、投资政策放开后,国内电池企业与国际电池企业已经站在同条起跑线上。截止目前,包括松下、LG化学、三星SDI以及SKI等电池大佬已在华展开积极布局,届时优质产能是否稀缺不得而知,但市场竞争陡然加剧却是不得不面对的现实。

由此可见,今年动力电池产能扩张速度依然“疯狂”,这般“疯狂”的背后,既可看到资本对于动力电池投资热度不减,也能看出在技术路线逐渐清晰和市场前景被看好的当下,大企业加速跑马圈地抢占市场,动力电池市场竞争已进入白热化阶段,大企业正通过不断扩大生产规模挤压中小企业市场份额。

也有业内人士认为,拼生产规模只是浅层次的竞争,不断提高自己的竞争地位最重要的途径是掌握核心技术,而且有能力不断地创造核心技术。当前以磷酸铁锂和高镍三元为代表的技术路线已经形成寡头格局,市场分化加剧。对于市占率方面不占优优势的企业而言,技术研发或将成为其市场突围的法宝。

转载请注明出处。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。

热点推荐

热点推荐

精选导读

精选导读

关注我们

关注我们