[摘要]面对寡头和国际电池大佬的内外夹击,第二梯队电池企业除了提升技术做好产品外,资金实力也同样重要。截至目前,动力电池第二梯队的格局,还远没到确定的时候,如何打赢这场硬仗,需要高度智慧和深远眼光。

6月12日,中国汽车工业协会在北京召开月度信息发布会,公布了2019年我国汽车工业经济运行情况,并发布2019年5月份新能源汽车及动力电池月度数据。数据显示,5月我国动力电池产量共计9.9GWh,环比增长35.6%。其中三元电池产量6.5GWh;磷酸铁锂电池产量2.3GWh,锰酸锂电池1.1GWh。

环比4月份的7.3GWh,动力电池产量实现35.6%的大幅增长。其中,三元电池产量增长是推动产量上升的主要原因。在产量分布方面,5月份动力电池产量排名前三名企业共计生产电池7.5GWh,占比75.6%;前五名企业共计生产电池8.4GWh,占比84.8%;前十名企业共计生产电池9.5GWh,占比95.4%。

动力电池市场集中度持续上升

而从实际装车量来看,5月新能源汽车市场共计41家动力电池企业实现装车配套,总装机量为5.7GWh。排名靠前的前3家、前5家、前10家动力电池企业,其动力电池装车量分别为3.9GWh、4.3GWh和4.9GWh,占总装车量比分别为69.2%、75.9%和86.2%。其余31家电池企业仅仅瓜分13.8%的份额。

值得注意的是,处于第一梯队的宁德时代以2.38GWh装机量位居榜首,占比41.96%;比亚迪以1.07GWh装机量位列第二,占比18.84%,两家企业占比接近60%,依然保持着双柱擎天的格局。处于第二梯队的企业为了提升竞争力,积极扩充自己的电池产能,奈何却承受着来自资金链的巨大压力,处境艰难。

1

产能利用率低下 但扩张脚步不停

自2015年开始,宁德时代和比亚迪在动力电池市场装机量上就处在领先的位置。相关统计数据显示,2015至2018年间,两家公司的装机量市场占比分别为31.2%、49.2%、44.6%以及60%。而今年1至5月,宁德时代和比亚迪累计装机总量达16.17GWh,市场占比持续爬升至69.1%,对其他企业形成压力。

包括国轩高科、力神电池、时代上汽、亿纬锂能、中航锂电、多氟多新能源等,则组成了动力电池行业的第二梯队。不过相比之下,第二梯队企业装机量则小得多,如今年1-5月装机总量排名第三位的国轩高科为1.29GWh,而排名第十的多氟多新能源,今年1-5月装机总量 为0.35GWh,不及宁德时代零头。

从第二梯队电池企业的装机量来看,并没有具有绝对优势的企业。现有动力电池第二梯队企业想要成为比亚迪甚至是宁德时代的可能性已微乎其微。与此同时,宁德时代和比亚迪已经形成了双寡头局面,并通过成立合资公司的方式,牢牢绑定部分车企,导致第二梯队企业装机量难有突破,产能利用率低下。

电池行业产能利用率低下

相关数据显示,2018年宁德时代的产能利用率为76%,比亚迪的产能利用率为54%。第二梯队动力电池企业的产能利用率从6%到34%不等,大多数的利用率为百分之十几,产能过剩的情况较为严峻。之所以出现如此大的产能过剩,首先源于过去几年的过度投资,其次趋严的补贴政策下性能达不到车企要求。

业内人士认为,随着动力电池能量密度要求逐渐提高,国内汽车厂商只能在宁德时代、比亚迪等少数电池企业中争抢订单,造成两家企业独大的局面。而那些技术能力薄弱的电池企业无法满足新能源汽车厂商的需求,拿不到车企订单,造成产线大量荒废。随着电池技术突飞猛进,两到三年后就会沦为废铁。

然而即便如此,几乎所有的第二梯队的企业都在酝酿自己的产能扩张计划。“其实电池企业选择持续扩建产能,这背后的原因不难理解。更大的产能规模往往意味着更低成本,在与汽车厂家谈判时更有底气。如果不加码投资,成本控制就做不好。因此未来几年内,扩张产能仍然是主旋律。”业内人士认为。

而值得一提的是,通过扩充产能降低成本,更是为了应对来自国际方面的竞争。松下、LG的电池成本比宁德时代更具优势,也领先国内的电池厂商。如果2020年国内补贴取消,国内动力电池厂商在没有补贴的情况下,必须大幅削减40%的成本,才能应对日韩厂商的正面竞争,否则就会面临淘汰的命运。

扩张成风,孚能科技目前产能约5GWh,计划到2020年扩张到40GWh;力神电池则计划从2018年的14GWh扩充至2020年的30GWh;到2020年,国轩高科计划从2018年的20GWh扩产至30GWh;亿纬锂能计划从9GWh扩张至13GWh;比克由12GWh增加至15GWh;万向A123从6GWh扩张至12GWh。

2

扩张产能背后 应收账款高企

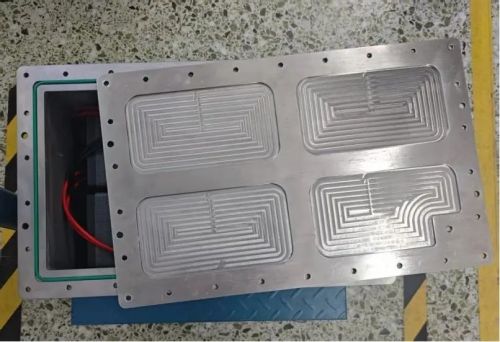

动力电池作为资金密集型产业,建设动力锂电池厂资金投入包括土建、设备及安装、流动资金和其它费用。有数据显示,1GWh动力电池生产线根据地域、设备和原料的不同,特别是设备进口与自动化程度决定了资金投入。采用国产设备至少需要约3.5亿元,如果采用进口全自动设备则至少需要10亿元。

1GWh动力电池至少需投资3.5亿元

从上述企业产能扩张的幅度来看,产能扩张幅度最大的孚能科技,所需的资金至少在100亿元以上;而即使是规划产能最少的比克动力,其所需的资金也需要10亿元,因此对于相关动力电池企业来说,其所面临的资金压力不容小觑,需要做好长征准备。与此同时,也对企业的现金流短缺埋下了隐患。

作为企业的血液,现金流是否畅通,是关乎企业生死存亡的关键。而纵观第二梯队的动力电池企业,在现金流的表现上差强人意。以国轩高科为例,其2018年的现金净增加额更是高达-21.86亿元,今年首季度现金净增加额为-5.55亿元;鹏辉能源去年现金净增加额为-1.96亿元,今年首季度为-1.80亿元。

而与现金净增加额相反的是,第二梯队动力电池企业的应收账款却在不断增长。根据相关数据显示,2018年动力电池企业的应收账款比例平均值高达55%,而个别企业的应收账款比例更是已经达到97%,增幅高达40.79%。账面不好看不说,且部分账期超过6个月,基本可以说已经到了非常危险的境地。

业内人士分析称,“电池行业本身就是产业链中比较惨的环节,由于该发给车企的补贴迟迟未能到位,下游有大规模的整车厂拖着,上游原材料倾向于现款结算或只给电池企业保留较低的未付款比例,电池企业在中间被夹着,两头受气。”但如果应收账款占比过高,动力电池企业资金链肯定会相当的紧张。

不过也有人认为不用太过担心。国轩集团副总裁方昕宇表示,应收账款占比增多,确实会增加资金成本和融资成本,但这些应收款中,绝大多数应都是未到付款期限,到期应收暂未到位的也只是个别主机厂的磋商延期。随着政府清算验收进度加快,这种情况在今年将得到大幅改善,仅从账面推测并不科学。

电池行业应收账款持续增加

然而不容忽视的是,从去年和今年首季度的装机量来看,第二梯队企业依赖大客户的趋势非常明显,这意味着,如果其大客户出现风吹草动,都会给其带来巨大的波动。譬如此前已经掉出第二梯队的沃特玛,其应收账款高达百亿元。而据了解,仅东风特汽(十堰)应收账款就达31.56亿元,赊销率达90%。

3

关注细分市场 多维度同时发力

今年5月,有关于“国能电池即将倒闭”的传闻文章在朋友圈传播。文章称:“国能电池已经拖欠薪资超过半年之久,现在还没走的员工,是在等很快正式宣布的破产清算。”随后国能电池做出回应和澄清:目前,中国动力电池企业普遍面临资金紧张的压力,国能电池资产负债率良好,目前生产经营正常。

尽管如此,动力电池从业者深感动力电池行业艰难处境,主流动力电池企业确实面临着来自现金流的巨大压力,这在两家寡头电池企业中可能并不明显,但在第二梯队企业中,则是普遍面临的共性问题。再加上补贴退坡,动力电池价格下调,即便是前两家龙头企业,都明显感受到压力,更何况是其它企业。

方昕宇表示,“目前对于第二梯队电池企业最重要的是,增加高质量客户份额。毕竟主机厂能选择的电池厂家其实并不多,为了分散风险,都会有A点供应商和B点供应商。现阶段排名前列的动力电池企业,尤其是高质量产能还是需大于供的。”在他看来,行业洗牌淘汰的主要是低端产能,影响并不大。

不过也有从业者表示担忧,“以宁德时代、比亚迪等为主供应商的主机厂,即使使用第二梯队电池企业的产品,量也不会太大。加上第二梯队企业资金紧张会带来更多问题,比如产业链议价能力低、技术迭代背景下研发能力不足、风险加大等。现在第二梯队需要开辟更多细分市场,开拓更多层面上的客户。”

开辟更多细分市场很重要

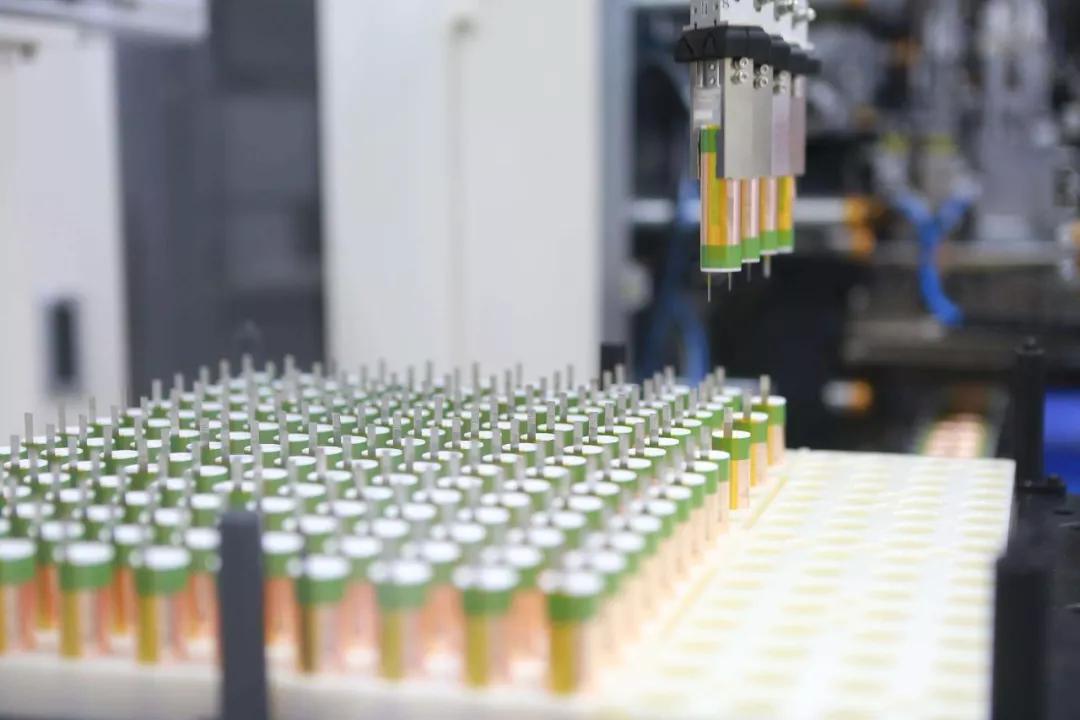

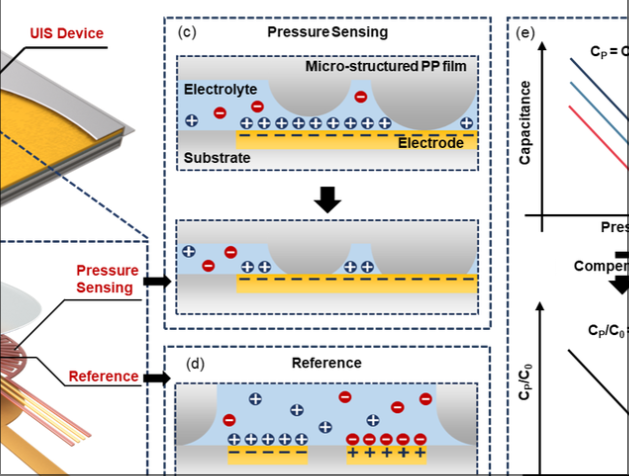

因此在方形,圆柱和软包三种电池形态中,不同的厂商选择不同的细分领域进行深耕,导致各家主打的技术路线也不相同。比如方形电池生产企业前三名是宁德时代、比亚迪、国轩高科;软包电池生产企业前三名是孚能科技、国能电池、卡耐新能源;圆柱电池生产企业前三名是比克电池、力神、国轩高科。

同时也有电池企业将业务延伸到其他应用领域。6月5日国轩高科公告称,全资子公司合肥国轩与华为签订《锂电供应商采购合作协议》,双方将开展锂电领域的战略合作。业内人士猜测,华为此次与国轩的合作,很可能与5G基站建设有关。国轩主要产品磷酸铁锂电池稳定性较高,适用于通讯设备供电。

无独有偶,在2018年动力电池装机量排名第13位的星恒电源,2019年基本处于不发声的状态,目前为止只给东风小康的1款客车进行配套。直到今年4月30日,星恒电源获得了盈科资本、国家电投产业基金等多支基金共计9.22亿元的战略投资,大家才发现星恒电源业务重心已转移到电动自行车行业。

现如今,来自日韩动力电池企业也开始在挤压第二梯队的企业。据了解目前松下的装机量已经进入国内前五,三星SDI、LG、SKI等也都在备战国内市场。而面对这些劲敌,除了技术产品之外,资金实力同样重要。动力电池第二梯队的格局,还远没有确定下来,如何打赢这场硬仗,需要高度智慧和深远眼光。

转载请注明出处。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。

热点推荐

热点推荐

精选导读

精选导读

关注我们

关注我们