[摘要]自去年下半年以来,镍价格出现波动下降的趋势,甚至已低于以往的市场均价水平。业内人士认为,今年内镍仍处于去库存的阶段,短期内不会出现供不应求的情况,其价格自然也不具备走高的条件。

镍是银白色的金属,因其具有磁性、耐腐蚀性、高可塑性,日常可用于合金配方(如镍钢和镍银)及用作催化剂(如拉内镍,尤指用作氢化的催化剂),还可用来制造不锈钢和其他抗腐蚀合金,如镍钢、镍铬钢及各种不易被腐蚀的有色金属合金。而在动力锂电池领域,镍还是三元正极材料的重要组成部分。

在三元正极材料中,镍主要作用是提供比容量,含量越高电池的能量密度越大。伴随着新补贴政策的出台,加速了高镍三元材料市场化进程,代表企业包括容百科技、天津巴莫、当升科技、湖南杉杉、厦门钨业等,已对高镍三元材料展开积极的布局,截至目前部分企业已开始批量供货,甚至实现成熟应用。

镍材料价格呈现波动下降趋势

随着高镍三元材料市场升温,带动着镍的需求水涨船高。有研究机构统计,在新能源车持续增长的行业背景下,今年全球镍市将出现8.4万吨的供应短缺;而到了2025年,这个缺口将扩大至50万吨以上。对相关企业来说,抓住这个难得的发展机遇,或是投资布局或是扩大产能,似乎都显得必要且必须。

只不过,尽管镍供应存在着较大的缺口,但是镍的价格并未如业内预期的出现上涨,相反地其价格表现得相当不稳定。5月27日,镍现货价格为100766元/吨,大幅上涨3.17%,较年初上涨12.58%,同比去年跌9.1%;而到了5月29日,镍现货价格回落至98600元/吨,呈现出交易疲软,理性回调的趋势。

高镍时代即将来临

布局镍矿成趋势

近两年来,为了提高动力电池能量密度,从而提升电动汽车续航能力,动力电池高镍化已经成为趋势。作为动力电池关键材料的镍,将会在电池单体中占据更高的成分比例,从而实现电动汽车更高的续航里程。由此带来的问题是,不少动力电池企业开始担忧,除钴锂外未来镍材料供应会不会出现较大缺口。

数据显示,当前菲律宾和印尼镍矿合计产量占据全球产量的30%,但这两国的镍储量实际上分别只占世界镍储量的10%,这也反映出了菲律宾和印尼对镍矿过度开采的现状。而这其中印尼出口镍矿的70%流向中国,而菲律宾出口镍矿的90%以上都流向中国。这意味着,我国对于镍矿的进口依赖性还比较强。

不久前,比亚迪某高管就提到,能否获得足够的镍供应已成为电动汽车公司的担忧。因此在各材料产商及电池产商加速布局上游钴锂资源的时候,比亚迪已将目光投向了镍材料。其补充说道,从节约成本角度考虑,这也是一个很好的方向。未来,比亚迪将欢迎与其他企业成立合资公司以保证镍材料的供应。

当然了,存在这样想法的不仅仅只有比亚迪,包括格林美、邦普国际、华友钴业等企业早已对镍矿展开了布局。今年1月,由格林美、邦普循环、新展国际(青山钢铁下属企业)、印尼Morowali工业园IMIP、阪和兴业共同投资的印尼红土镍矿生产新能源材料项目在Morowali经贸合作区青山园区已正式奠基。

青山工业园奠基现场

根据各方在2018年9月签署的《关于建设印尼红土镍矿化学品(硫酸镍晶体)5万吨镍/年项目的合资协议》,各方拟共同投资7亿美元,建设产能不低于5万吨镍金属、4000吨钴金属湿法冶炼基地,产出5万吨氢氧化镍中间品、15万吨电池级硫酸镍晶体、2万吨电池级硫酸钴晶体及3万吨硫酸锰晶体等。

有业内人士分析认为,格林美是宁德时代正极材料的主力供应商,而邦普循环为宁德时代控股子公司。此次格林美牵手邦普循环稳定了镍资源的战略供应,无疑保障及稳固了宁德时代后期爆发式增长的市场需求。这也意味着,包括宁德时代和比亚迪在内的两家电池巨头,在保证镍矿资源供应方面达成共识。

今年5月,印尼矿业公司Antam称将与华友钴业投资数十亿美元建设镍铁厂。据了解Antam将与华友建造两座使用高压酸浸(HPAL)和回转窑电炉(RKEF)技术的工厂,主要生产用于新能源车电池所用的镍材料,一座是位于东哈马黑拉县,另一座位于苏拉威西岛东南部。该项目预计需要投资60至120亿美元。

除了将目光投向国外,国内不少企业则遵循就近原则。去年底,金川集团公司、国家电投集团黄河上游水电开发有限责任公司(黄河公司)、青海省地矿局共同签署青海省夏日哈木镍钴矿项目合作三方协议,标志着中国第二大硫化镍钴矿开发进入新阶段,其中矿区露天首采区已探明镍金属资源量超百万吨。

青海省夏日哈木镍钴矿项目

而在海外方面,日本住友金属也计划在印尼当地扩充生产高品质镍材料的链条。住友金属方面称,将在印度尼西亚投资超过2000亿日元(约合18.5亿美元)建设镍矿石冶炼厂,利用该国生产的镍矿石制造锂离子电池中间原料,年产量目标为4万吨;另一材料巨头必和必拓则在澳大利亚进行镍矿的冶炼开采。

一方面,我国镍矿资源比较缺乏,且红土镍矿保有量仅占全部镍矿资源的9.6%,不仅储量比较少,而且品位比较低,开采成本比较高。另一方面,中国镍产量占全球产量30%,消费量将近占50%,对外依存度曾高达83%。因此在高镍三元材料爆发之际,对镍的需求将有极大的增长,布局镍矿已成为趋势。

市场需求增长乏力

镍价上行空间受限

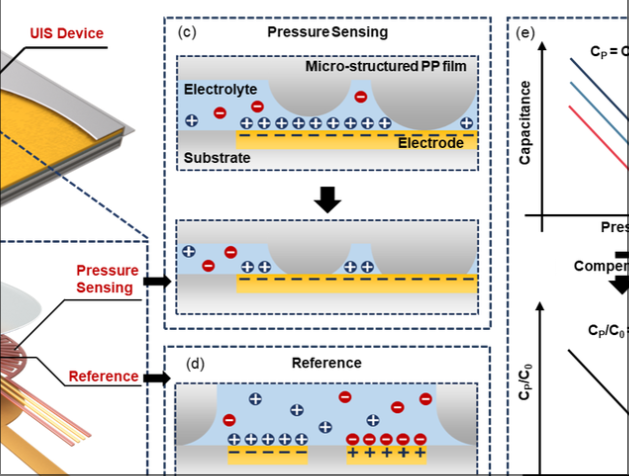

对于新能源车企来说,其所面临的巨大的成本压力使其不得不向NCM811倾斜,纷纷开始试水高镍电池,市场上已传来越来越多车企使用NCM811电池的好消息。然而就在国内NCM811电池尚未进入批量化应用的当下,日韩电池企业已经计划研发含镍更高的电池,甚至在特斯拉新车型上已经有了成熟的应用。

据了解,特斯拉当前在其新车型中使用的电池的镍含量已达到了90%,钴含量仅0.5%,铝含量0.5%,进而可为其提供了高达300wh/kg的超高能量密度。近日韩企SKI也宣布,将研发镍含量高达9成,钴和锰含量仅0.5成的高镍电池,降低了电池中钴等含量,稳定行驶最长为500公里,将自2021年商用化。

特斯拉新车型电池含镍比例达90%

工信部新闻发言人、运行监测协调局局长黄利斌表示,据行业协会统计,今年季度我国的新能源车产销分别完成30.4万辆和29.9万辆,产销增幅同比分别为102.7%和109.7%。而值得注意的是,这个成绩是在财政补贴逐年退拨的基础上完成的。初步预计,今年国内新能源汽车的销量可能会突破150万辆。

高镍材料应用提速、新能源汽车销量看涨,对于镍材料的市场需求稳定增长,可谓是板上钉钉的事情。然而事实上,自去年下半年以来,镍价格出现波动下降的趋势,甚至已低于以往的市场均价水平。业内人士认为,当前镍仍处于去库存的阶段,短期内不会出现供不应求的情况,其价格不具备走高的条件。

首先从供给端来看。有消息称,2022年印尼镍矿5年限制性出口将正式终结,印尼镍矿将全部留在当地消耗,不再对外出口镍矿。这也导致印尼国有矿业公司加快了开发下游镍矿的主要优先事项,在不断扩充产能的同时也加大了出口的力度。初步预估,今年印尼镍出口量较去年将大幅增加,达3800万吨。

业内人士称,“此前,受镍价格低迷与宏观经济的影响,投机资金大举进入镍市场,近期则出现资金离场的现象。随着印尼镍矿出口配额陆续获批,预计镍供应将继续增加。同时印尼加大对国内生产电池级镍化学品工厂加大投入。如果今年年底前工厂能够实现投产,镍的供需情况很难改变,价格仍受到限制”。

菲律宾红土镍矿

其次从需求侧来看,镍的主要应用领域在于不锈钢金属等领域。今年以来,不锈钢厂减产和减少采购的幅度不及预期,但也正是因为开工率居高,不锈钢供大于求格局难改,其出货情况也持续不佳,导致不锈钢库存仍然维持小幅上升的态势并处于历史高位,下游消费依旧比较弱,导致对镍的需求增长受限。

而新能源车对于镍的增长短期内贡献也不会太大。“截止目前,成本仍然是国内新能源车企考虑的首要因素。国内电动车电池需求主要集中在低级别公里数的电动车,虽然国内电动车生产补贴正在不断下降,但仍鼓励中级别公里数电动车生产,市场消费也并未受限,影响高镍电池规模推广。”业内人士表示。

不过值得关注的是,2019年新能源汽车端对镍需求的增速将会保持在70%上,但其消费占比预计仅增加至8%左右。总的来看,供应端国内和印尼新建的镍铁项目增产,国内不锈钢及新能源车增产并不足以消化供应增量,同时库存也将对镍价形成压力。预计全年镍价整体行情波动不大,范围在8-10万内。

转载请注明出处。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。

热点推荐

热点推荐

精选导读

精选导读

关注我们

关注我们