专题

[摘要]作为具有广阔市场前景的产品,动力电池的竞争逻辑需要遵循技术先进、质量可靠、成本低廉等基本约束条件,因此扩产是企业做大做强的必要步骤。但是企业在扩产之前,需要先做出严密的可行性调研,而且尽量投在先进电池技术、先进电池产品等领域。

在政策和市场双重作用下,2022年我国新能源车依然保持爆发式增长。去年全年产销量分别完成705.8万辆和688.7万辆,同比分别增长96.9%和93.4%,产销连续8年位居全球首位。并且新能源车市占率达到25.6%,同比上升12.1%。受补贴退坡影响,12月新能源车产销剧增,产销量分别完成79.5万辆和81.4万辆,市占率高达31.8%。

伴随着我国新能源汽车产销爆发式上升,锂电池行业也迎来发展黄金期。去年国内动力电池装机量约为294.6GWh,同比增长89.7%。为应对急速扩张的市场需求,锂电产业链企业纷纷跑马圈地,投入巨额资金扩产。数据统计,2022年锂电产业链新签约落地268个投资扩产项目,包括原材料、设备、电池等环节,投资总金额已经超过1.4万亿元。

2023年开年首月,虽然正值春节长假,但仍有不少电池企业披露最新投资计划。如亿纬锂能子公司湖北亿纬动力拟在湖北荆门高新区投资建设60GWh动力储能电池生产线及辅助设施项目;赣锋锂业拟在广东省东莞市投资50亿元建设年产10GWh新型锂电池及储能总部项目;盛虹集团拟306亿元在江苏张家港市建60GWh电池工厂及研究院等。

时间进入到2月份,以比亚迪、宁德时代、亿纬锂能等为代表的电池巨头之间的产能军备竞赛愈演愈烈。在业内人士看来,今年锂电池行业的投资将继续维持高景气。原因是首先预计今年新能源车市场仍将达到50%-70%的增速,虽然比去年有所缓和,但仍然存在着很大的增长需求。其次国产电池巨头需要利用规模化带来的成本优势进军国际市场。

越演越烈的产能军备竞赛

新能源汽车持续爆发的2022年,比亚迪累计销售超过186万辆,成为全球新能源汽车销量冠军,这也让比亚迪有了扩产动力电池的底气。近日郑州航空港经济综合实验区网站发布《关于受理和拟批复郑州弗迪电池有限公司新型动力电池生产线建设项目环境影响评价文件的公示》。根据公示,该项目计划投资 80 亿元,建成后将形成40GWh年产能。

在此之前,比亚迪新能源动力电池超级工厂于今年1月底在浙江温州启动建设。据悉该基地规划年产20GWh,预计首条产线将于明年建成投产。1月4日,比亚迪新能源动力电池徐州生产基地奠基仪式在徐州举行,该项目主要生产刀片电池,计划2023年12月部分产线投产运营。该生产基地总投资100亿元,达产后预计实现年产动力电池15GWh。

根据此前比亚迪透露的信息,比亚迪将在今年推出至少六款全新产品,价格区间从10万元A0级车型到百万级豪车,对动力电池产生更加强劲的需求。推动着比亚迪正在全国各地快马加鞭地进行动力电池生产基地建设,目前已投建深圳、惠州、青海、西安等20余个生产基地。随着上述项目的建成投产,届时比亚迪动力电池产能有望超过600GWh。

疯狂扩产的还有亿纬锂能。2月7日,亿纬锂能动力储能电池生产基地项目签约仪式在成都举行。该项目拟选址成都简阳市,投资约100亿元,计划建设20GWh动力储能电池生产基地。1月31日亿纬锂能公告,子公司亿纬动力拟与荆门高新技术产业开发区管委会签订《合同书》,拟在荆门高新区投资108亿元建设60GWh动力储能电池生产线项目。

更早些时候,1月18日亿纬锂能公告,拟与云南曲靖市政府、曲靖经开区管委会重新签订投资协议,将原计划投建的项目调整为投资建设年产23GWh圆柱磷酸铁锂储能动力电池项目,预计新增投资55亿元。数据显示,今年以来亿纬锂能在电池项目上的累计投资已超过260亿元。如果项目全部建成达产,公司动力储能电池总体产能将超320GWh。

除此之外,1月29日孚能科技发布公告称,拟与广州经开区管理委员会签订协议,就孚能科技投资建设年产30GWh动力电池生产基地相关条款达成共识,本项目拟规划的产品类型包括磷酸铁锂动力电池和三元材料动力电池。孚能科技透露,广州动力电池项目将推广其最新的动力电池解决方案SPS,充分展示其综合性优势,为主要客户就近配套产能。

就在前1日,比克电池生产基地正式落户常州。据了解,比克电池常州基地项目计划总投资130亿元,规划建设30GWh大圆柱电池产线及国际化研发中心。比克电池董事长李向前表示,常州基地将100%采用绿电,践行低碳生产。比克电池基于近20年的圆柱电池全自动化生产经验,持续工厂提升数智化和绿色化制造水平,迈向高质量发展新阶段。

同日,瑞浦兰钧控股公司上海兰钧新能源科技有限公司二期项目签约浙江嘉善。兰钧新能源二期项目规划总投资25.6亿元,包括工厂扩建和研究院建设两部分。其中工厂扩建项目将在原有首期项目基础上,扩建年产16GWh锂离子电池电芯和模组生产项目,项目预计投资19.2亿元。另外6.4亿元资金将用于投建兰钧研究院,完善新能源电池产业链。

其他企业方面,1月19日赣锋锂业子公司赣锋锂电拟与三峡水利、东方鑫源在重庆涪陵区投资100亿元建设年产24GWh动力电池项目。此外赣锋锂业拟在东莞投建年产10GWh新型锂电池及储能总部项目,计划总投资50亿元。1月31日,盛虹控股集团60GWh储能电池超级工厂和新能源电池研究院项目签约落户苏州张家港市,总投资306亿元。

通过简单的梳理可以发现,除比亚迪外二三线动力电池企业扩产力度增大,百亿元投资额已几乎成为标配,超50亿元投资额项目占比超过半数。且值得注意的是,今年大多数动力电池厂商扩产计划中都涵盖到储能领域,如亿纬锂能宣布投资的3个电池项目中,均包含储能电池;赣锋锂业在广东东莞投建的电池项目当中,也包含了储能总部建设项目。

野蛮生长下的过剩隐忧

业内预计,今年国内新能源车市场仍将保持高速增长,销量有望突破千万辆。但是由于新能源车补贴政策退坡,同时叠加市场价格波动明显等因素的影响,1月份国内新能源车产销量分别为42.5万辆和40.8万辆,环比大幅下降46.6%和49.9%。而这也导致,1月份国内动力电池装车量降至16.1GWh,环比大降55.4%。与大家的预期几乎背道而驰。

从已公布的数据来看,2022年国内动力电池产量545.9GWh,销量为465.5GWh,产销之差80.4GWh。而2022年国内新能源车累计装车量294.6GWh。在扣除68.1GWh的出口量后,2022年全年动力电池产量与装车量间的差额达到183.2GWh,装车量总体占比仅为61.6%,实际上已经出现了产能严重过剩,产销差也意味着电池企业还有库存。

据不完全统计,2022年动力及储能电池开工项目达44个,规划产能超1.2TWh,同时竣工投产的动力电池项目也多达16个。而这也意味着,今年国内动力电池产能将再度迈上新的台阶。即使按照今年新能源车销量1000万辆计算,其对动力电池的市场需求量大概率不会超过500GWh。而此时电池企业大刀阔斧的扩产,难免会引发产能过剩的担忧。

动力电池萌生过剩隐忧

中国科学院院士、中国电动车百人会副理事长欧阳明高提到,截至目前国内电池产能急速膨胀,基于产业投资信息预测,我国电池产能将在2023年可能达到1500GWh,2025年可能达到3000GWh,电池出货量2025年预计会达到1200GWh,其中的七至八成会用于国内市场,剩下的将出口至海外市场。预估2025年国内动力电池会出现过剩的情况。

结合大家的远期规划来看,电池龙头宁德时代2025年规划将产能扩至830GWh、蜂巢能源2025年的规划产能为600GWh、欣旺达为500GWh、国轩高科为300GWh。据业内统计,目前电池行业对外公布的产能规划已经超过4800GWh。而根据韩国相关研究机构的预测,到2025全球新能源车销量约3000万辆,对应动力电池需求为1600GWh。

从上述数据可见,国内动力电池产能过剩似乎已是板上钉钉的事情。不过业内人士表示不用太过担忧,受到多方因素的影响,规划产能最终落地的情况会大打折扣,而即使是在投产后想要达到满产的情况也不是容易的事情,因此规划产能可作为参考但不能代表实际的生产情况。预计2025年国内动力电池实际产能在1500GWh左右,相比规划小得多。

亿纬锂能董事长刘金成表示,不仅仅是动力电池,预计最晚到2024年锂电全产业链都将会出现产能过剩的情况。不过可以肯定的是,质量上乘、成本低的电池产品仍然会存在较大的市场缺口。也有业内人士指出,如果单从产能规划来看,国内动力电池的产能扩张确实会显得相对的野蛮,但是从当前市场格局来看,这种扩张却有具有合理性和必要性。

产能隐忧后的合理逻辑

动力电池作为汽车工业史上成本前所未有之高的核心零部件,动力电池生产企业在整个产业链中的话语权之大,曾让强势成习惯的车企们深刻的感受到了不安。伴随着新能源车产销量激增,动力电池原材料价格飞速增长,高昂的采购成本使整车制造商苦不堪言。广汽集团董事长曾庆洪曾直言车企为宁德时代打工,天下苦宁王久矣在业内几乎成为共识。

因此为了摆脱对宁德时代的依赖,提升自己在产业链中的话语权,曾与宁德时代深度绑定的各大车企们或出钱或出力,不断扶植动力电池的二供与三供。如广汽埃安的供应商由宁德时代变成了三家,小鹏汽车的电池供应商更是达到了五家。今年以来,与宁德时代曾不分彼此的理想汽车也引入了蜂巢能源与欣旺达,中创新航或将实现对蔚来汽车的配套。

且部分车企还有意将目光锁定在第二阵营的电池企业身上,长单、定点、投资入股等动作不断。得益于下游主流车企大额订单的支撑,这也导致自去年以来第二阵营电池企业无论是在装机总量、还是产能布局方面均不断跃上新台阶。第二阵营电池企业扩充产能,不仅仅是为了满足车企下发的大额订单需求,同时也希望借助规模化效应来降低生产成本。

数据显示,正是得益于规模效应,在产线建设上宁德时代1条1GWh的产线,可能只需要花费1.8亿元,而其他企业则需要2亿元;在产品生产上,经过业内测算,动力电池厂商的产能每翻1翻,直接制造成本可下降15%-20%。因此通过规模化打造低成本,必将成为头部电池企业行之有效的竞争手段。二线电池厂商想要突围,产能规模必须得跟上。

与此同时,动力电池产能过剩加上国内日趋激烈的竞争环境,让不少动力电池企业们将目光投向欧洲市场。欧阳明高预测,海外市场对动力电池的需求,可能三倍于国内新能源汽车的需求。如宁德时代的德国图灵根工厂已实现电芯量产、亿纬锂能在与匈牙利德布勒森市政府签订意向书,拟在匈牙利建动力电池厂;国轩高科已启动在德国哥廷根市规划的20GWh动力电池基地建设;蜂巢能源宣布在德国建设面向欧洲市场的电芯工厂等。

总体来看,在欧洲宁德时代拥有宝马、大众等忠实客户,而国轩高科早已跟大众实现深度的绑定,亿纬锂能也开始批量供货戴姆勒并将成为宝马供应商,在动力电池这个以规模制造称王的领域,中国企业似乎天生便有优势。而为了配合欧洲产能扩张,不少电池企业开启在欧洲上市的步履。包括国轩高科、欣旺达已实现欧洲上市,更多企业正在规划中。

动力电池产能过剩,或许会彻底改写此前供需关系的格局。整车制造商、主机厂将逐步实现动力电池的稳定供应,逐渐摆脱天下苦宁王久矣的局面。同时动力电池行业也将迎来久违的大洗牌,落后产能将会被逐渐淘汰。整车厂在跳出电池厂商卖方市场漩涡后,不再受供应商牵制,也有利于成本优化产品迭代,向智能化等其他维度发力。促进行业发展。

技术将主导下轮竞争

当然眼光仅仅聚焦在产能扩张方面,显然是不够的。动力电池企业之间的竞争,根本上还是技术之争。不管是三元电池还是磷酸铁锂电池,宁德时代和比亚迪都位居前列。只有在三元电池领域,中创新航排在宁德时代之后,位居第二位。但是在三元电池和磷酸铁锂电池两个领域,目前宁德时代和比亚迪占据了技术至高点,其他企业短时间内难以超越。

只不过,动力电池技术仍处于探索和快速迭代中,还没有哪款电池以及电池技术获得过各大厂商的广泛认可,技术方向的转变,可能只在朝夕之间。业内人士认为,随着产能这个相对较低的门槛趋于饱和,技术将主导下轮竞争。头部大厂见得高枕无忧,二三线电池企业也不见得没有机会。因此对企业来说,通过技术创新打造核心竞争力,显得同等重要。

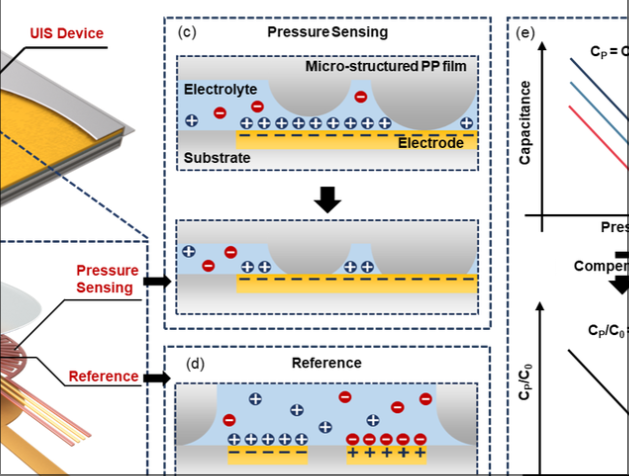

值得欣慰的是,面对着占据市场份额超过70%的宁德时代和比亚迪,其他动力电池企业并没有选择躺平。产品方面,除了宁德时代的麒麟电池、比亚迪的刀片电池,其他企业相继发布具备竞争力的产品。比如蜂巢能源的龙鳞甲电池、瑞浦兰钧的问顶电池、巨湾技研的极速电池、欣旺达的快充SFC480、亿纬锂能的大圆柱电池、孚能科技的SPS电池等。

而在大家最为关注的能量密度方面,二三线电池企业也不断取得新突破。如目前孚能科技已开发出能量密度330Wh/kg的最新半固态软包电池,循环次数1500次;亿纬锂能也拥有300Wh/kg电池技术,且常温循环寿命能够达到3000次。此外国轩高科高镍811软包电池的能量密度也可达到302Wh/kg;中创新航要在3年内量产350Wh/kg的产品。

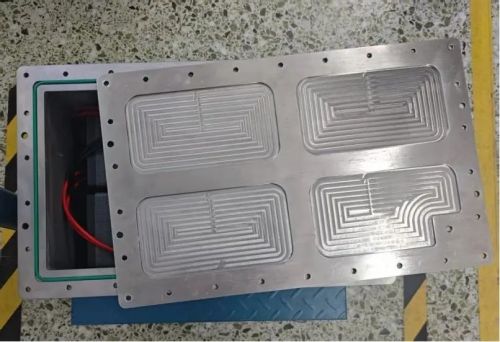

控制成本方面,动力电池企业在结构设计、工艺提升和系统集成等多个环节降低成本。目前CTB、CTP、CTC等设计方案相继问世,在提高系统集成能量密度的同时,减少结构件的使用,降低硬件成本。直通率(即每个流程良品率的乘积)提升即将成为下个降本的重点(减少物料损耗和材料成本),宁德时代和比亚迪的直通率大约分别为93%和85%。

亿纬锂能董事长刘金成表示,预计最晚2023年全产业链将出现产能过剩。中国汽车动力电池产业创新联盟副秘书长王子冬持有相同观点,2023年中国本土市场的新能源车增速很可能会下降,加上动力电池企业新建产能释放,电池供应肯定会过剩。接下来,警惕低水平、重复建设导致产能过剩,继而沦为被淘汰企业,成为动力电池行业内头等大事。

然而风险与机遇并存。作为具有广阔市场前景的产品,动力电池的竞争逻辑需要遵循技术先进、质量可靠、成本低廉等基本约束条件,因此扩产是企业做大做强的必要步骤。有业内人士建议,企业在扩产之前,必须先做出严密的可行性调研。而且在建及后建电池项目的投资应尽量投在先进电池技术、先进电池产品、先进产品车型包括降本增量车型上。

转载请注明出处。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。

热点推荐

热点推荐

精选导读

精选导读

关注我们

关注我们