[摘要]正极材料做为电池最核心的材料,其市场规模远未饱和,且正极材料的技术仍处于不断演变阶段,还有巨大潜力挖掘。但是正极材料企业想要脱颖而出,不仅要有技术开发、产品更新能力,还要有产能保障;既要有稳定原材料供给,还要得到电池企业的认可。

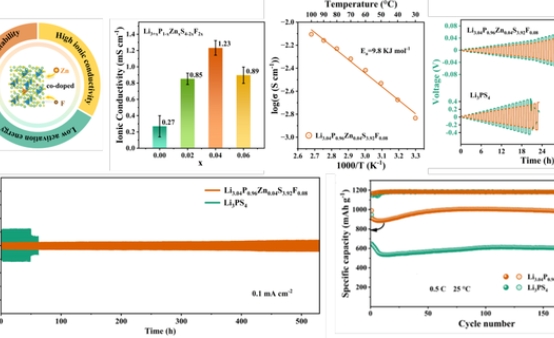

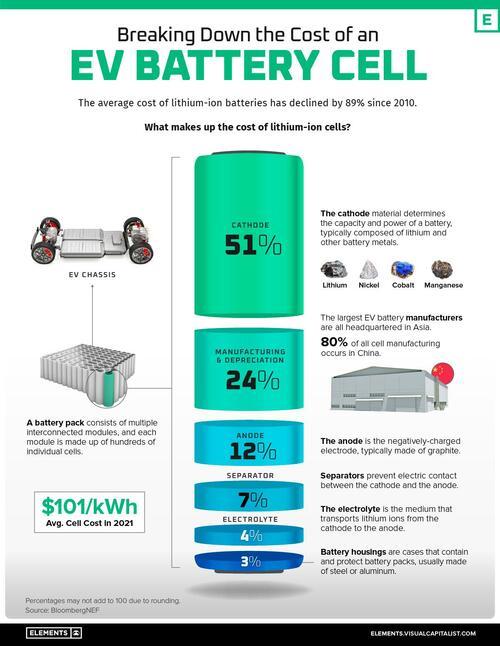

得益于国家政策对新能源汽车产业的大力扶持,近几年来,国内新能源汽车的销量可谓是芝麻开花节节高,从而带动着动力电池的市场体量迅速扩大。而这其中,决定着动力电池能量密度、寿命、安全性等关键参数的正极材料,其成本占到动力电池的四成。正极材料地位如此之高,得宠也是意料中事。

有数据统计显示,2018年国内锂电池正极材料的出货量达到27.1万吨,产值达531.5亿元。

宁德时代巨资投向正极材料

由此看来,正极材料市场潜力的确可期。然而生活就像是巧克力,你永远不知道它会带给你怎样的惊喜。近日国内多家锂电池产业链上市企业公布了2019年业绩快报。简单梳理后可以发现,以正极材料为“代表”的多位行业“大佬”成绩不尽如人意,要么出现增速放缓,要么出现大幅度下滑。何故?

年报陆续发布 业绩不及预期

春节过后,各家上市企业陆续公布2019年年报。单从正极材料企业来看,业绩下滑者占据很大的比重。杉杉股份发布业绩预告称,预计2019年净利为2.39亿元到2.85亿元,同比减少74%到79%。业绩预减主要系上期公司抛售股票获得收益8.17亿元;其次报告期内正极材料价格下降导致业绩同比下滑。

当升科技、容百科技、科恒股份等正极材料企业也陆续公布年报,业绩均不及预期。当升科技年报称去年公司营收22.84亿元,同比下滑30.37%;净利润为-2.09亿元,较上年同期由盈转亏,同比降低166.11%。业绩变动原因是正极材料价格大幅下降;亏损原因是大幅计提应收款坏账准备和商誉减值。

容百科技在其年报中提到,去年实现营收41.96亿元,比上年同期增长37.98%;归属母公司的净利润为9482.48万元,比上年同期减少55.46%。业绩增长主要原因系受益于高镍三元正极材料产品需求增加,公司NCM81产品的市占率提高。净利润下降原因是对部分客户应收账款计提了较大金额坏账准备。

科恒股份也在其年报中提到,去年公司实现营收18.40亿元,同比下降16.45%;归属于上市公司股东净利润3829.68万元,同比下降28.4%。业绩同比下降的原因是公司主要产品锂离子电池正极材料受到前期原材料价格大幅下降影响,平均售价同比大幅下降,导致公司本期营业收入和净利润大幅下降。

正极材料企业业绩普遍下滑

除上述企业外,包括德方纳米、格林美虽然实现了营收和利润的双重增长,但是增幅几乎可以忽略不计。德方纳米年报显示,去年实现营收10.54亿元,同比微增0.04%;归属上市公司股东净利润9854.81万元,同比增0.44%。业绩变动原因系磷酸铁锂正极材料销量增加,但售价下降,营收增幅有限。

格林美也提到,去年实现

随着动力电池降本压力不断向上游传导,降价几乎成为上游原材料的必然选择。由此受到波及的不仅仅是正极材料企业,以电解液为主营业务的天赐股份、多氟多;以钴原料为主营业务的寒锐钴业;以锂原料为主营业务的天齐锂业、赣锋锂业;以隔膜为主营业务的沧州明珠等,均陷入业绩下滑的窘境。

供需格局生变 价格跌跌不休

可以说,上游原材料价格的走势,与动力电池价格的变化息息相关。根据彭博新能源财经发布的锂离子电池组价格调研报告显示,去年全球锂离子电池组的平均价格为156美元/千瓦时,同比下降13%;较2010年则大降87%。而这其中,中国市场锂电池组的平均价格更低至147美元/千瓦时,为全球最低。

而据其预测,到2024年全球锂离子电池累计需求量将超过2亿千瓦时,价格也将降至100美元/千瓦时以下,而该价格是电动车与燃油车实现购置平价的临界点。因此作为动力电池成本下降的重要途径,上游原材料的价格出现下降,似乎也是顺理成章之事。只不过在中国市场,政策调整加速了降价进程。

动力电池价格逐年下降

去年补贴标准在2018年的基础上退坡50%以上,地方补贴也被取消,主机厂面临着巨大降本压力,同时也直接影响到新能源车的销量。自去年7月起,新能源车销量遭遇“五连降”,影响了新能源车全年销量。数据显示,2019年新能源车销量为120.6万辆,同比下降4%,也是近十年来首次同比下降。

新能源车销量不及预期,进而影响到动力电池装车量。相关统计数据显示,去年全年我国动力电池装车量共计62.2GWh,同比增长9.2%。其中三元电池装车量40.5GWh,占总装车量的65.2%,同比增长22.5%;磷酸铁锂电池装车量20.2GWh,占总装车量的32.5%,同比下降9.0%,因此相较前年增幅有限。

动力电池市场增长有限,对于正极材料的市场需求自然不旺。而另一方面,2018年及此前投资的正极材料项目在2019年开始集中投产,正极材料产能迅速扩大。譬如红马科技年产两万吨三元正极材料项目投产;宁德厦钨四万吨镍钴锰正极材料项目投产;湘潭电化年产两万吨锰酸锂正极材料项目投产等。

而这也导致,一边是动力电池市场需求缓慢增长,一边是正极材料产能“大跃进”。数据显示,去年国内锂电正极材料出货量40.4万吨,同比增长32.5%。其中三元正极材料出货量19.2万吨,同比增长40.7%;磷酸铁锂出货量8.8万吨,同比增29.3%;钴酸锂出货量6.6万吨;锰酸锂出货量5.7万吨。

电池级碳酸锂均价下跌40%

除供需格局产生变化,碳酸锂、氢氧化锂等上游原材料随着产能释放以及终端需求带动不足的原因,带动锂盐价格持续下行(电池级碳酸锂均价去年底已跌至5.1万元/吨,较年初下降近40%;磷酸铁锂跌破5万元关口,低至4.6万元/吨),导致三元、钴酸锂、锰酸锂及磷酸铁锂正极材料市场价格下行。

多重因素影响 今年仍不乐观

今年1月,国内新能源汽车产量和动力电池装机量同比下降过半。数据显示,1月我国新能源汽车产量4.86万辆,同比下降52.3%;搭载的动力电池装机量2.32GWh,同比大降53.5%。可见补贴退坡的影响还在持续,新冠肺炎疫情又让低迷的市场雪上加霜,今年动力电池行业将面临着更加严峻的考验。

随着疫情防控形势持续向好,动力电池企业复工率逐步提高。“值得注意的是,复工并不代表复产。受审批难、人员到岗难、防疫物资保障难、产业上下游配套难、物流不畅等因素影响,很多动力电池企业虽已复工,但产能运转状态并不饱和。”中南大学教授李荐指出,大家全面复产、达产仍需时日。

补贴退坡叠加疫情影响,研究机构预计今年国内动力电池的销量或将出现下滑,而这对于正极材料企业来说,显然不是什么好事情。业内预测,今年国内正极材料领域供需格局难有较大的改观,竞争将会更加激烈,价格也会持续下行。细分正极材料市场集中度将逐步提升,中小企业生存空间将被压缩。

话说回来,国家对补贴政策调整,开始向扶强扶优转变,这有利于淘汰落后产能,促进行业龙头企业发展,这对于正极材料领域同样适用。从产业链角度看,正极材料企业受到上下游双重挤压,议价能力有限;从盈利模式看,正极材料企业多采用加工费模式,未来利润会逐步向赚取合理的加工费靠拢。

面对日趋激烈的市场竞争,对正极材料企业来说,成本控制的能力很重要。业内分析,能保障利润的途径主要有三个:“首先是领先于国内其他厂商实现进口替代阶段;其次是进入优质大客户的供应链并快速放量;最后是依托技术优势,领先于国内其他厂商实现高壁垒高毛利的新兴材料领域放量销售。

正极材料市场份额逐步集中

不难看出,今年正极材料的发展将呈现出两大趋势。首先具备产品质量优势及产能规模的正极材料企业将逐渐向头部电池企业靠拢,加强对主流电池客户的供应链布局。其次补贴退坡压力持续,受终端降本压力向上游传导影响,电池行业成本压力继续转嫁上游,导致上游正极材料的价格呈现下降趋势。

然而从乐观的角度来看,正极材料

转载请注明出处。

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。

精选导读

精选导读 关注我们

关注我们

热点推荐

热点推荐